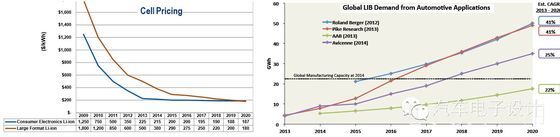

产能快速累积,会把动力电池的价格拉低。锂电池厂家第一要务是面对快速变化的需求和逐渐激烈的竞争要活下去,价格下来,电动车才能走下去。

看了夏工的文章,不得不说,在写圆柱和方形电池的细节之前,来谈一下整个市场的格局和演变。

-

微信扫一扫

一键转发 -

最前沿的电子设计资讯

最前沿的电子设计资讯

请关注“电子技术设计微信公众号”

- 华为新通信系统专利发布,不同设备能利用人体通信互联 近日,华为公布了一项基于人体通信(HBC)的新专利,只要根据电子设备的结构和使用需求设置好信号电极和调整电路,满足了HBC需求,该专利系统可以应用于各种设备中···

- 锂离子电池之后,下一代的电池技术可能是什么? 随着锂的开采和产量不断增长,锂已成为自人们认知到气候问题以来最值得关注却又矛盾重重的全球市场之一,那么哪些替代选择是最为可行的呢?

- 可用于解决华为十大问题之一,4层深度储备池计算机问世 最近,上海科技大学的研究团队构建了首例全光深度储备池计算机,成功地解决了储备池光计算机的深度架构问题,在用于解决华为后香农时代的十大数学难题之一的非线性信道均衡问题时,取得了非常好的效果···

- 嵌入式产品的持续交付到底有没有意义? 持续部署嵌入式软件一开始听起来不错,但您真的想持续向客户部署新软件吗?如果您正在制造汽车ECU、医疗设备,甚至微波炉或家用电器,您的客户真的需要频繁更新吗?

- 华为纯血鸿蒙正式发布,鸿蒙开发会是新的风口吗? 如今经历了四年多的发展,鸿蒙系统已经日趋向成熟,最新的HarmonyOS NEXT的系统底座由华为全栈自研,它的内核为鸿蒙内核,而不再依赖Linux或Unix内核···

- 霍尔效应开关和锁存器,汽车领域有哪些应用? 霍尔效应传感器IC还广泛用于越野车、重型设备、人机界面(HMI)和侧翻(倾斜角度)传感器、支架和两轮车辆的驾驶员控制器。它们有助于对磁性开关和锁存器进行最快的诊断,并提供逻辑兼容的输出···

- 上海首家第三方整车OTA测试实验室携手MVG 填补智能 MVG近日宣布,中国信通院上海工创中心(以下简称“上海工创中心”) 与浙江埃科汽车技术服务有限公司(以下简称“浙江埃科”)耗时近两年时间联合打造的上海首家第三方整车天线性能测试(以下简称“整车OTA测试”)实验室建成并投入运营。

- 全国产六核CPU商显板,米尔-芯驰D9360高性能高安全显控 今天给大家介绍一款国产厂商(芯驰科技)推出的六核高性能、高安全性芯片:D9-Pro,这款芯片有超强视频编解码能力,米尔电子基于该CPU做的核心板,是一套现成的显控板,可以直接用做商显方案。

- 致瞻科技采用意法半导体碳化硅技术,提高新能源汽车电动 提升电动汽车夏冬续航里程,降低整车拥有成本

- 嵌入式工程师的2024:从养成这3个关键习惯开始 对于嵌入式软件开发人员和团队来说,有很多好习惯可以帮助他们更快、更可靠地开发固件。以下是我们在新的一年中可能需要考虑哪些习惯的一些建议。

- 大联大世平集团推出基于NXP产品的汽车通用评估板方案 大联大控股宣布,其旗下世平推出基于恩智浦(NXP)S32K344 MCU的汽车通用评估板方案。

- 混动车宣传续航1200公里实际打五折,CLTC标准惹的祸? 据国内媒体报道称,消费者孙女士家里刚买了一辆插电式混合动力商务车,品牌方宣传续航有1200公里,在行驶了三千多公里后,一次从宁波到杭州的高速行程却显示,续航只能跑600公里。众所周知,新能源汽车主流的续航标准有三个,分别是CLTC标准、NEDC标准、WLTC标准以及EPA标准。从严格程度上来说……

- 2024年1月第3周新能源周销量 本周我们还是关注我们芝能热点品牌的情况,我们罗列了品牌和重点车型的情况···

- 与健康息息相关的分子马达(二) 细胞是一个包含多种分子马达的复杂系统,分子马达功能各异,协作完成细胞活动。但分子马达的功能异常或表达异常

- 拆解报告:酷态科10000mAh 30W快充移动电源 酷态科这款移动电源内置两节21700电池,总容量为10000mAH,体积小巧便携。移动电源两侧分别设有USB-C和USB-A接

- 华为FreeClip开放式耳机全球首拆 HUAWEI华为FreeClip开放式耳机在外观方面,采用极简主义几何设计,兼具了全天候舒适佩戴和时尚佩饰属性。在功能

- 神通552125软包电芯评测 这款神通552125软包电芯,我爱音频网分别在0.2C、0.5C以及1C三种倍率下进行测试,充电方面,1C倍率充电能在1小时2

- 华为FreeClip开放式耳机首发评测 作为华为旗下首款开放式耳机,FreeClip 采用了少见的「夹耳式」结构,整体呈 C 型,通过夹耳廓的形式固定在耳朵上

- 生物生命活动驱动者,与人类健康息息相关的分子马达(一) 分子马达由生物大分子构成,能够将化学能转化为机械能。分子马达作为具有特定结构的蛋白质,能够通过自身的运动

- 人形机器人之关键触觉传感器:刚性到柔性 触觉传感器是机器人进化的核心需要解决的问题,芝能科技将带你逐步了解触觉传感器的技术原理、技术路线、发展

- 拆解报告:美富达65W 2C1A氮化镓快充充电器 美富达这款65W充电器具备2C1A输出接口,并配有美标折叠插脚。充电器机身上没有标注任何产品信息。实测充电器

- 详细解读ACLR和ACPR 今天射频学堂将和大家一起抽丝剥茧一个射频指标——ACLR。

- 消失的她,GERBER失踪之谜 Gerber格式是线路板行业软件描述线路板(线路层、阻焊层、字符层等)图像及钻、铣数据的文档格式集合。明明有图

- OpenAI进军芯片行业 OpenAI,这个人工智能行业的当红小生,正积极探索半导体市场的机会。OpenAI首席执行官Sam Altman已开始与中东知

- Wi-Fi Alliance选用RUCKUS Wi-Fi 7平台作为Wi-Fi CERTIFIED 7互 RUCKUS Wi-Fi 7接入点为Wi-Fi CERTIFIED 7设备制定标准并支持全球互操作性

- 安霸发布前端AI开发者平台:Cooper Cooper开发者平台为工业应用、AIoT、智能视频分析和前端AI计算应用提供高能效解决方案。

- Microchip推出10款多通道远程温度传感器 MCP998x系列是单一供应商提供的最大车规级远程温度传感器产品组合之一

- 罗克韦尔自动化发布《可持续发展2023年度报告》 阐述在可持续发展方面的进展和成果

- Melexis首创Triphibian技术可实现MEMS压力敏感元件革新 Melexis今日宣布,推出首款采用全新专利Triphibian™技术的压力传感器芯片MLX90830。

- 上海首家第三方整车OTA测试实验室携手MVG 填补智能网联汽车测 MVG近日宣布,中国信通院上海工创中心(以下简称“上海工创中心”) 与浙江埃科汽车技术服务有限公司(以下简称“

- Transphorm发布两款4引脚TO-247封装器件,针对高功率服务器、可再 新推出的氮化镓场效应晶体管可作为原始设计选项或碳化硅(SiC)替代器件

- 全国产六核CPU商显板,米尔-芯驰D9360高性能高安全显控方案 今天给大家介绍一款国产厂商(芯驰科技)推出的六核高性能、高安全性芯片:D9-Pro,这款芯片有超强视频编解码能力,米

- 意法半导体与Sphere Studios联合打造全球最大的电影摄影机图像传 该影像传感器专为世界上最先进的摄影系统 Big Sky而定制,能够为拉斯维加斯的 Sphere球幕拍摄超高分辨率影像

- 美光率先上市基于LPDDR5X的 LPCAMM2内存模块,变革PC用户体验 LPCAMM2 内存模块以更高性能、更低功耗、更小的外形规格助力笔记本电脑实现更快速度、更小巧尺寸和更强续航

- 瑞萨推出其首款集成闪存的双核低功耗蓝牙SoC并实现最低功耗 全新DA14592 SoC和DA14592MOD模块支持众包定位等广泛应用,同时带来最低eBoM

- Vishay为其高性能红外接收器模块推出升级版 器件可提供即插即用方式替换现有解决方案,降低更宽电源电压范围内的供电电流,提高抗ESD可靠性、黑暗环境灵敏