这个月我计划是要细致地对各个细分市场进行迭代,站在不同维度来看数据信息,有很多值得分析的内容。

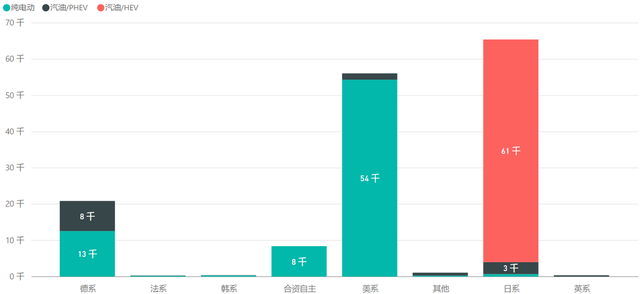

一、中外车系在新能源细分市场的差异

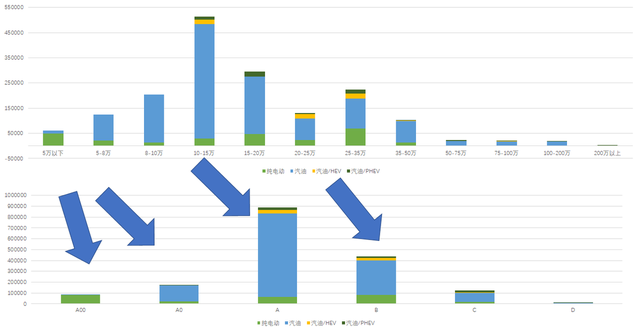

1)之前我把渗透率在价格端做了一些分解,如果分级别再做细化整理的话,能体现出总体的格局状态:还是A00一枝独秀,同时在B级车取得了很大的突破。

图1 现有车型渗透率的格局(价格段和分级)

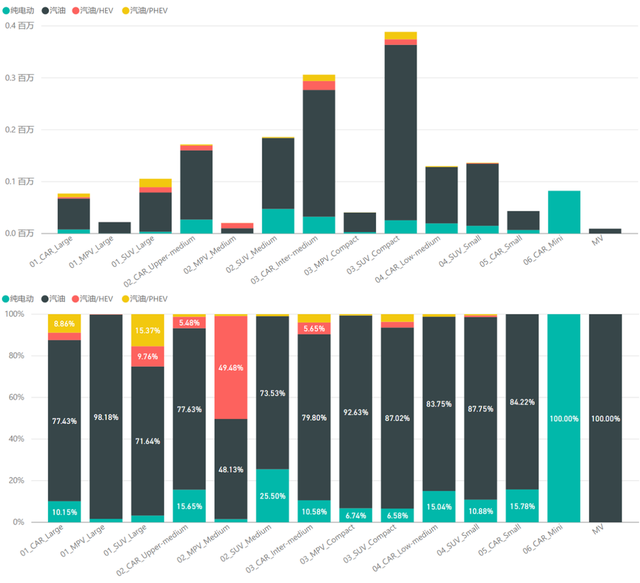

2)车辆细分市场状态

图2具体的细分市场结构

在电动汽车的市场上,一直有一个疑问,为什么国外传统车企没有像个老手一样,在电动汽车上发力,即使投入巨资以后,整体电动汽车的上量起步也是步履蹒跚的。特别是我们看到这些传统汽车大品牌企业,比如大众,规划了特别大的产能,在燃油汽车时代品牌的效应却没有在电动汽车这条赛道上得到复制。我想尝试回答这么个问题,这里有很复杂的因素。

国内市场有几个特点:

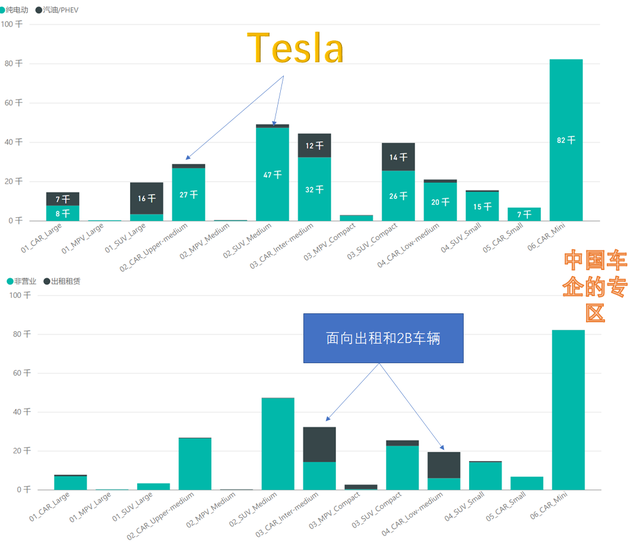

图3 最大的市场在A00,其次在几个市场其实已经很努力了

总体的市场渗透率,体现在下面这张图。提高渗透率目前需要爆款车来驱动,而驱动爆款车的一方面是车型特点,一方面还是靠先进的思路。

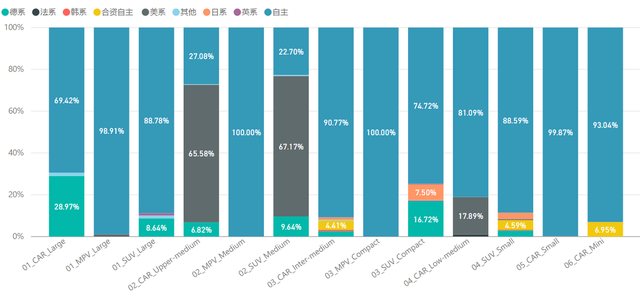

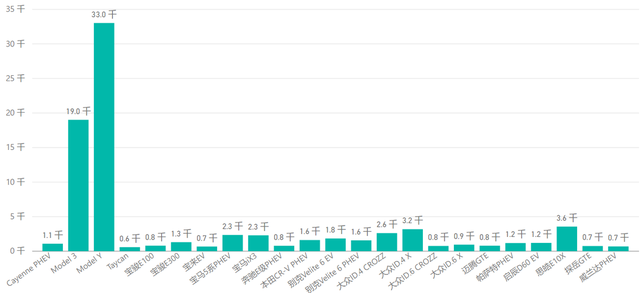

从外资品牌来看,特斯拉在Model 3和Model Y两个细分市场分别干到了65%-67%的市场份额,形成了压制的态势,其他就靠德系车在大型PHEV轿车市场、纯电动紧凑型SUV和中大型SUV市场找到存在感。

图4各车系在具体细分市场的产品占有率分配

我个人的感受是,合资车企在这个爆发的市场下,真实属于他们的需求还是比较少的,目前除了特斯拉还可以,整体外资品牌在熟悉中国的市场还是费了很大的劲。

图5 目前外资品牌在国内新能源汽车市场月度情况(加了HEV之后)

所以目前我们除了看到Model 3和Model Y一直在努力以外,其他的车型都是这样的,大众让江淮大众做的思皓跑低价产品还可以。

图6 外资品牌主要的车型

二、原因是什么?

首先是传统汽车企业,特别是国外的整车企业过往的成功经验,主要基于动力总成(变速箱和发动机)的壁垒很强,任何新进入者和竞争对手都需要遵循开发经验,与之匹配的开发过程也是长周期的。但电动汽车的开发恰好绕开这个壁垒,加上消费群体在当下关注的内容更多聚焦于智能交互和自动驾驶,而很多传统汽车企业在制造和质量方面的壁垒,反而在这个新兴的消费群体中没有得到特别关注。外资传统车企在这方面的出现了一定的战略误判,虽说花大力气按照传统开发方式解决问题,但关注的焦点并不能有效地传递给消费者。

图7 从传统汽车到电动汽车的迭代

而继续沿袭下来的就是,纯电动汽车的特点是快速迭代,以电芯来看,电芯的技术发展推动纯电续航的快速提升,而且使得新造车车企在其他方面迭代很快,这方面按照原有开发的思路,在客户看来就是慢和老旧,使得不少消费者认为新造车企业的电动汽车是趋势和未来。按照传统汽车企业的思路,要考虑很多的数据,确定自己的设计思路,整体的测试和验证环节,从安全、成本、寿命和性能包括能量密度和快充特性,高低温的适应性都要全方位考核,还要考虑维修和可回收性。这方面考虑多,必然要确认的环节多,就带来耗费的时间长,所以这里面还是存在一定的劣势的。

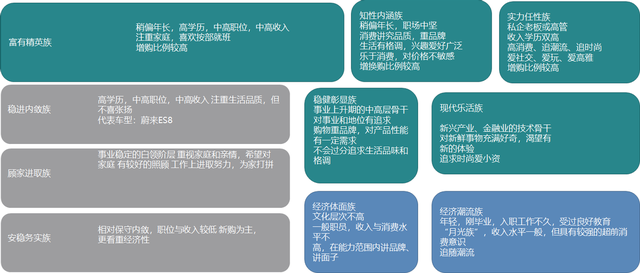

图8 光是选好电池保证电池安全就需要特别努力

时代在变化,消费者开始出现分化。如下图所示,我们会发现各个消费群体在有过第一台车甚至有第二台车,对车的期待发生了变化。他们对于汽车下一代的发展,是存在期许的,有点期盼智能手机给生活带来的变化一样。对于座舱和自动辅助驾驶,都有期待。这是围绕过往10年移动互联网时代,中国消费者心智变化,而传统车企抱着长周期和安全的开发观念,相对功能是缓慢更新的。

图9 人群分类来看,新能源汽车车主还是比较爱尝试

同时我们也能看到,销售模式的变化——这一代的消费者,面临着琳琅满目甚至全球洪水般的产品向他们涌来,选择是有一定失能的。在服务端,从整个销售流程链条来看,客户数据是非常重要的,新造车导入的还是完整的互联网的养成模式。在这里,对于绝大部分新能源汽车车主来说,有很多的未知,而卖好电动汽车则需要做好一张完整的答卷:怎么把产品交付给消费者,怎么买、怎么用、怎么修?传统汽车企业好多过往的经验,让4S店处理的模式,与电动汽车导入互联网的服务观念产生了差距,这就形成了劣势。

小结:最近经常去跑调研,好处是学到了很多东西,坏处是连写文章的时间都需要努力挤出来。今天的小思考,供大家参考。

最前沿的电子设计资讯

最前沿的电子设计资讯