罗兰贝格最近写的这篇文章《Steering through the semiconductor crisis A sustained structural disruption requires strategic responses by the automotive industry》,确实挺有意思。文中描述的和我们当前看到的情况有点相似。

罗兰贝格的观点主要有:

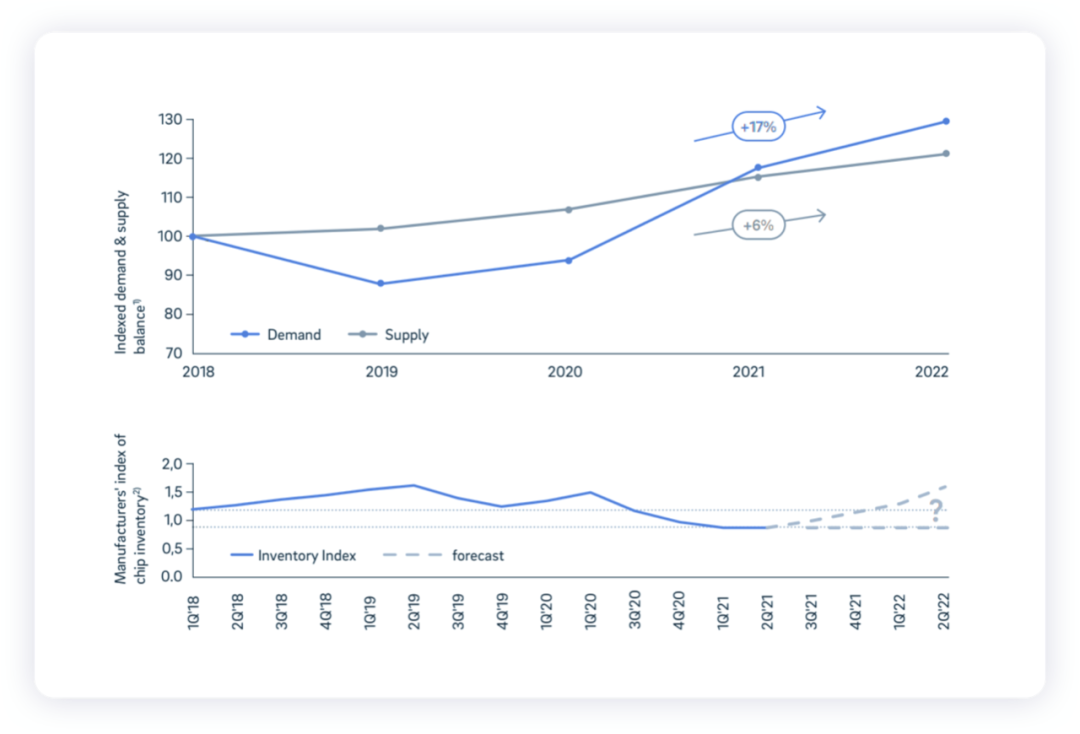

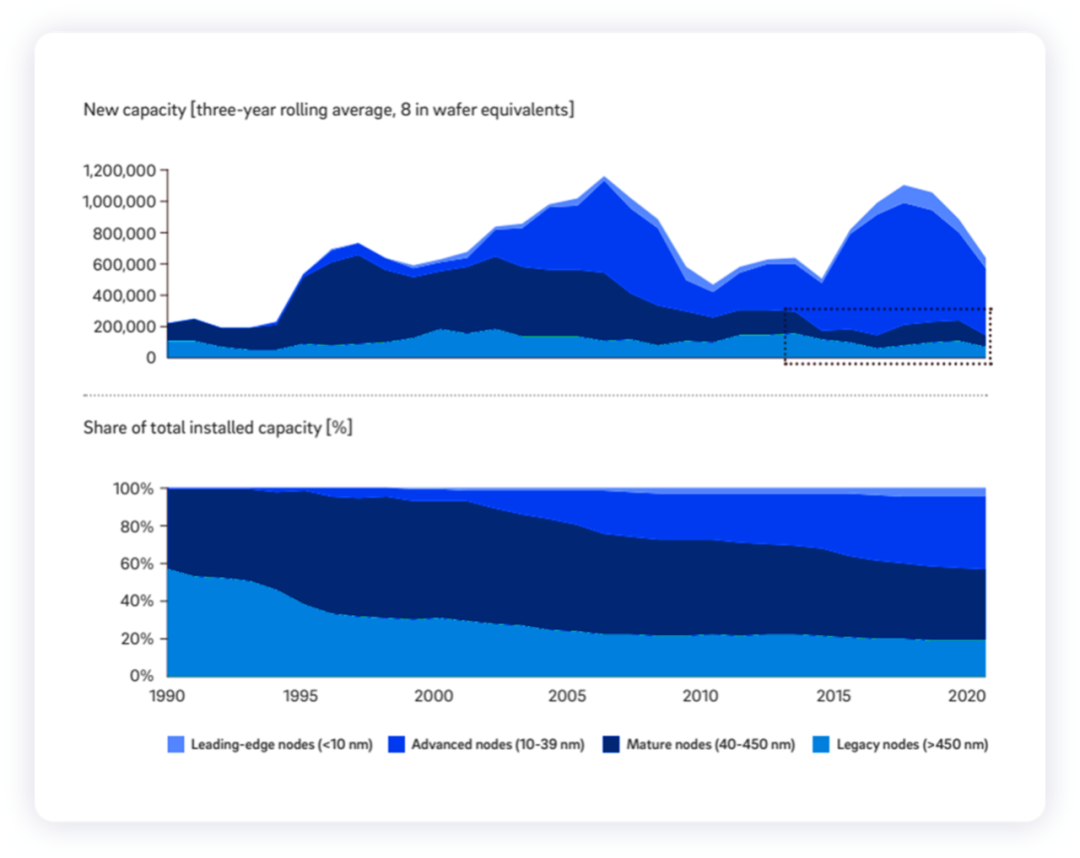

●预计全球半导体短缺将持续到2022年以后,汽车行业和许多其他行业的芯片危机将持续数年-2019年的汽车销量下跌使得芯片供给显得充分,但2020年上半年剧烈收缩和后期报复性反弹,清空了整体的芯片库存,预测带来的影响会延续1-2年。

●从2020年到2022年,芯片需求是按照每年17%的速度增长(这里主要指从2020年Q4开始的),而芯片供应量每年增长只有6%。

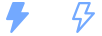

●汽车芯片的短缺最主要的原因:最大的短缺出现在老一代芯片上(分布式架构下的ECU里面的MCU、电源芯片),以及传统内燃机汽车所依赖的传统半导体。但目前新增的产能,主要是面向新一代集中式架构(Domain甚至是Zone架构)中建立起来的,从实际结果来看,新增的投资将不会给原本的短缺带来缓解。

▲图1.芯片供应情况(需求和供给的匹配)

Part 1 芯片供需的错配

从技术来看,当前大部分整车企业的分布式汽车架构依赖于ECU技术,这套系统由许许多多的微控制器(MCU)所构成,每个MCU都只有有限的计算能力,汽车行业大概占了MCU的40%的需求。

也就是说,这几年汽车行业增加的购买MCU的需求,和其他行业的需求并不同步,芯片制造企业并没有动力去扩充这些旧工艺的产能。

根据罗兰贝格的调研来看,目前在消费电子设备,同样也需要越来越多地采用较老技术(40-90nm工艺)的芯片,当然这些产能并不是用来制造MCU的,而是为了3D音频、快充和5G等,需要电源芯片、射频和音频半导体。

因此,在产能有限,不得不靠抢占资源的过程中,消费电子厂家,由于付钱爽快,压价低(具有更高的购买力和议价能力),会进一步放大汽车和工业芯片的短缺。

▲图2.不同产品的半导体制程工艺

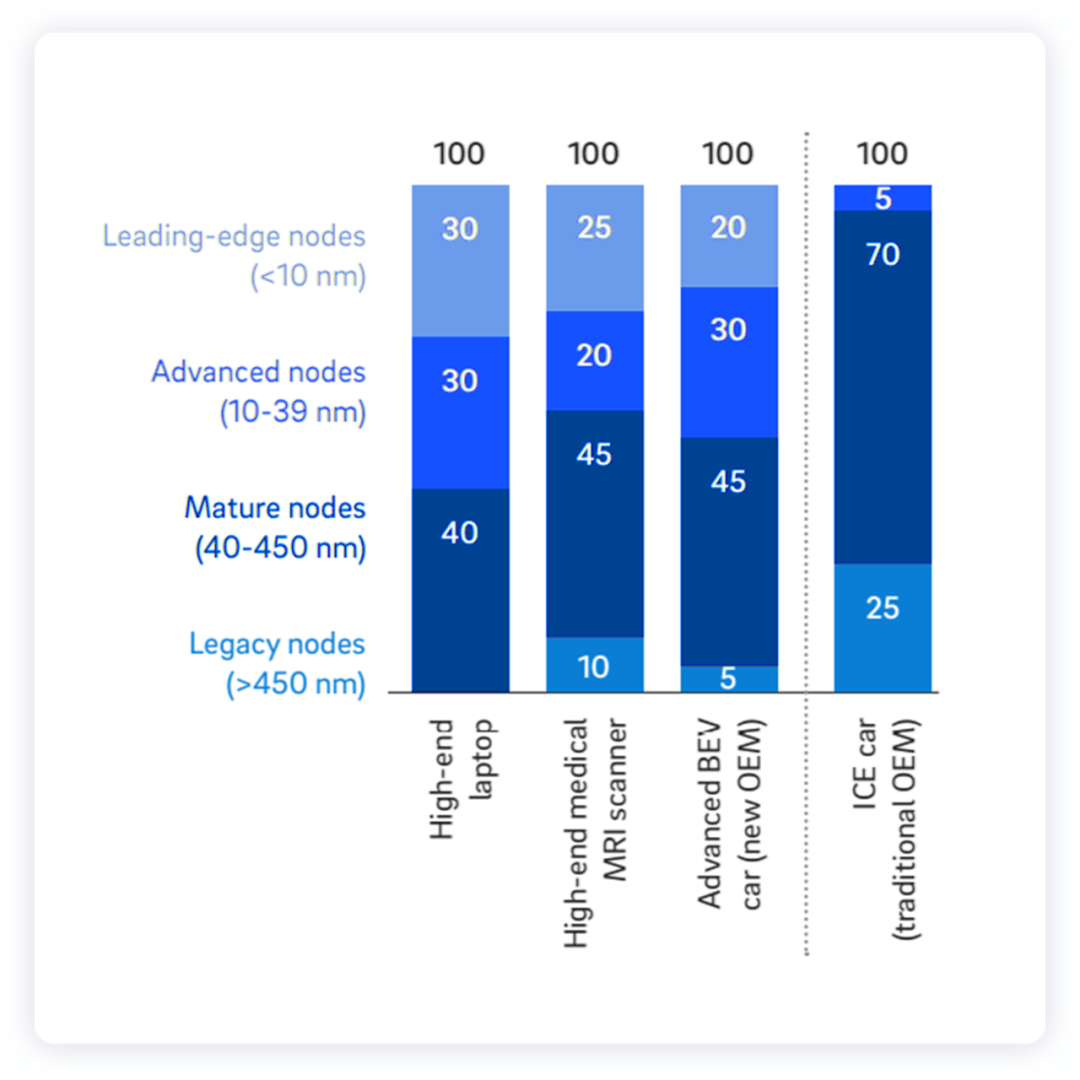

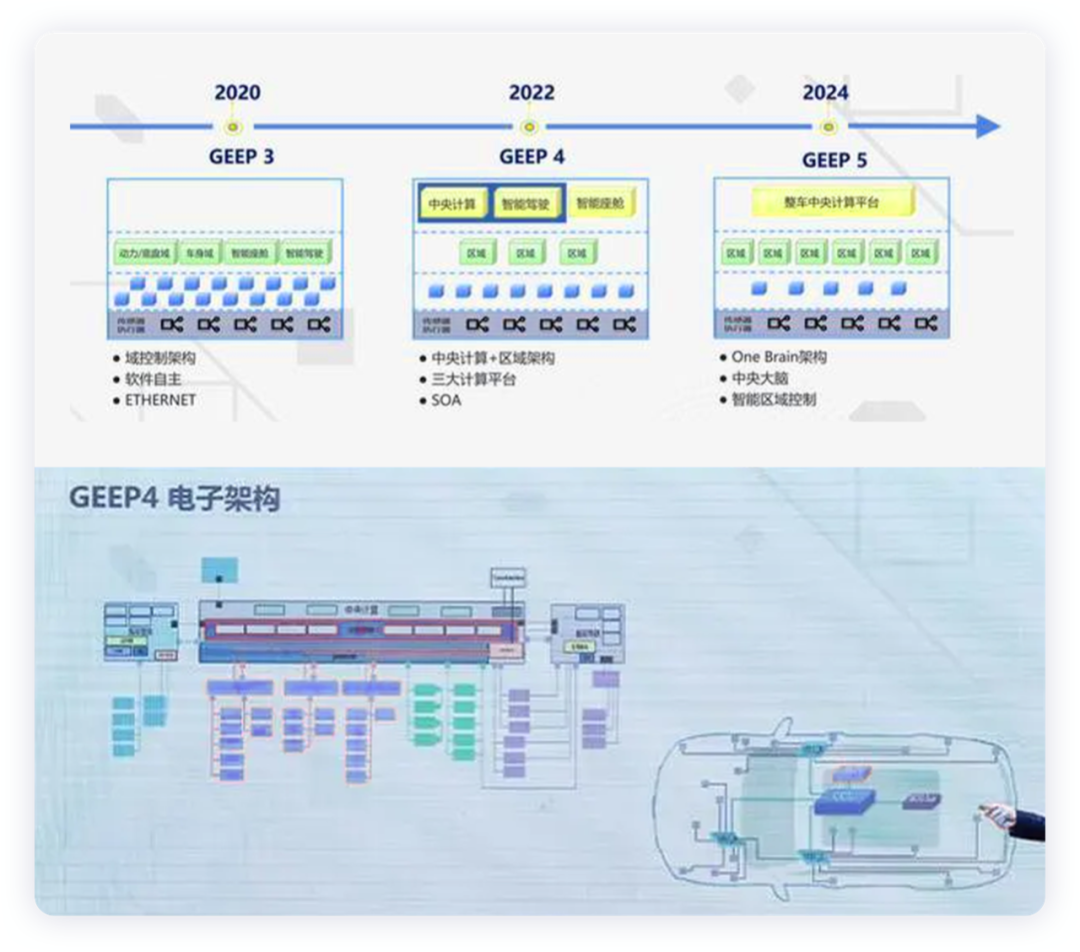

展望未来,汽车芯片企业还发现一个最为实际的问题:汽车行业正在发生面向智能汽车的转变,过渡到新的电子架构,如Domain和Zone架构。对芯片的新增需求主要是高算力的异构计算平台取代原有的ECU。汽车芯片厂家,会非常敏锐地关注这种转移和变化,围绕自动辅助驾驶技术,信息娱乐系统和动力系统管理,OEM 会直接找芯片供应商去谈未来的合作,自然搞得清楚哪些是暂时的需求,哪些是长期的需求。

这种内卷,最主要是新造车企业,从开始就和分布式架构的设计理念保持了一定的距离,所以可以快速往集中式架构迁移(最主要是组织形态问题),由于在分布式架构的坑里时间比较短,所以相对受芯片供应影响较小,这也使得传统OEM不得不拿出额外的动力向集中式架构的过渡。

备注:目前来看2022年Q3左右,三电跨域架构就出现了,2023年年底到2024年初第一代具备中央计算平台的架构就能SOP,真的很卷。

▲图3.不同的电子电气架构

▲图4.芯片整体的工艺变化

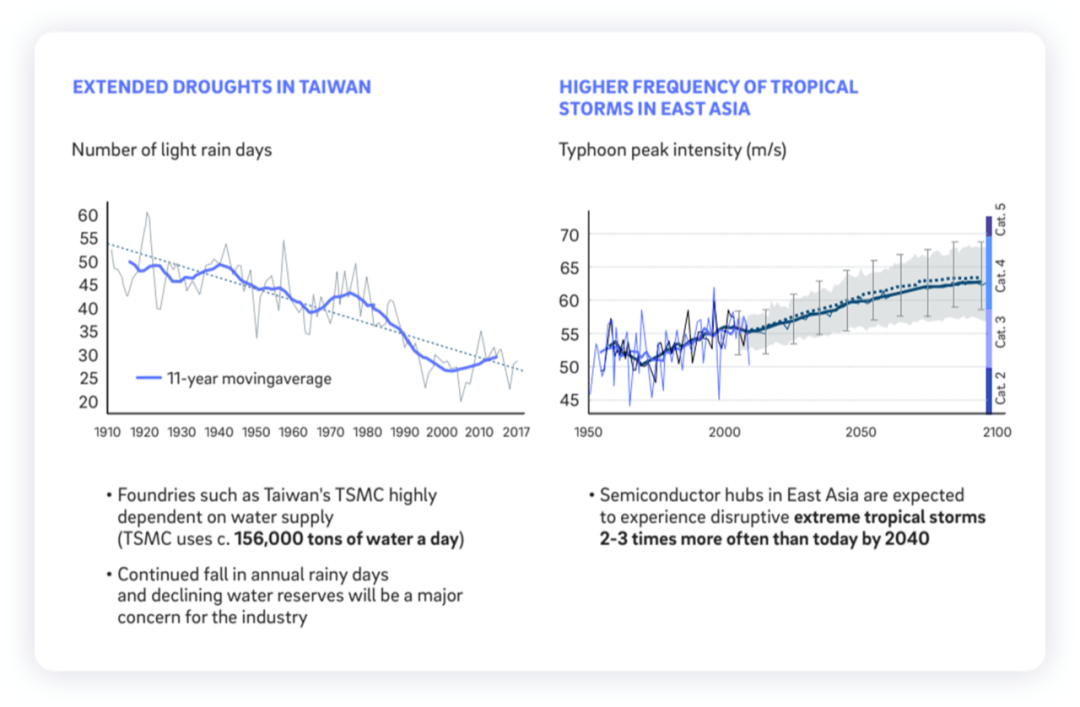

▲图5.这个世界并不是风调雨顺的

Part 2 中国汽车的芯片替代方案

和全世界的汽车产业问题相似的,中国也新涌现出来很多很多芯片汽车,可以用千帆竞渡来形容。

很多的公司的模式,都是从单品类开始拓展,而且围绕汽车芯片的可靠性和稳定性要求,很多都是依靠40nm以上的工艺来做的,这些汽车芯片的产能是有限的。甚至更为残酷的是,中国新造车企业和合资企业更内卷,除了少数底盘、安全气囊的MCU和安全件,好多的功能正在被快速集成。

我们可以算一算下面这些数据:

●哪些ECU是短期内不可替代的?他们的数量有多少,可替代的空间有多少?

●通往Zonal架构的OEM动作有多快,幅度有多深,随着一两家快速跑起来,后面的有多快?

▲图6.小鹏的G9后续的EEA3.0 2022年Q3就开始交付了

▲图7.传统汽车企业EEA架构变化也很快

小结:所以说到底,这把所有的汽车企业都在憋着做智能汽车,憋着新架构做新的东西出来,反正再怎么跑量,芯片的供应还是存在缺口的。

最前沿的电子设计资讯

最前沿的电子设计资讯