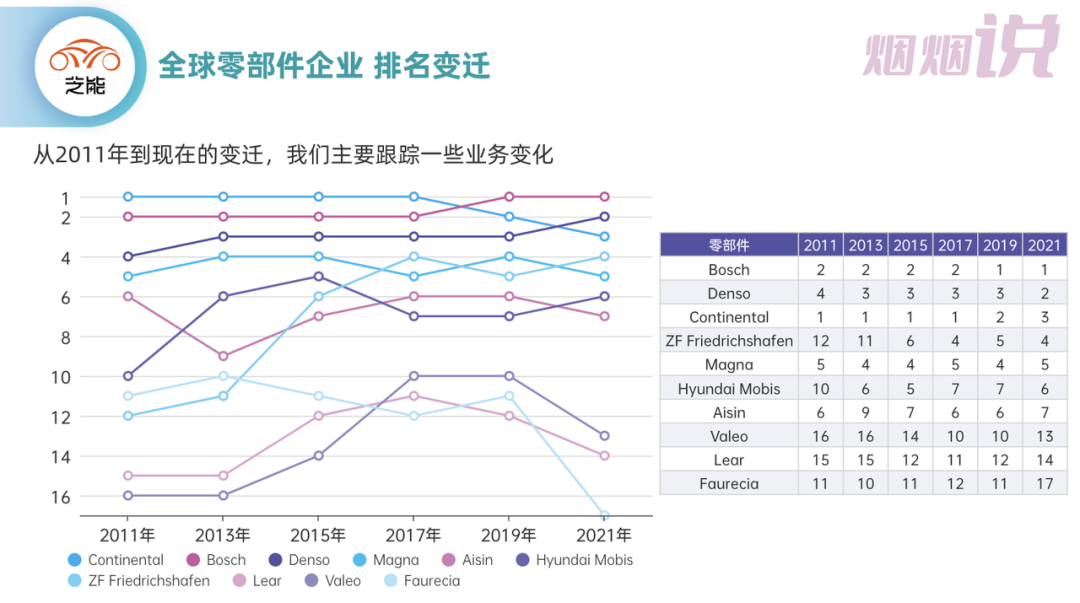

在整理电池企业的同时,我们也想把传统零部件企业在过去2022年和通往将来的路梳理一下。首先还是从朱老师进入汽车行业的Lear开始。

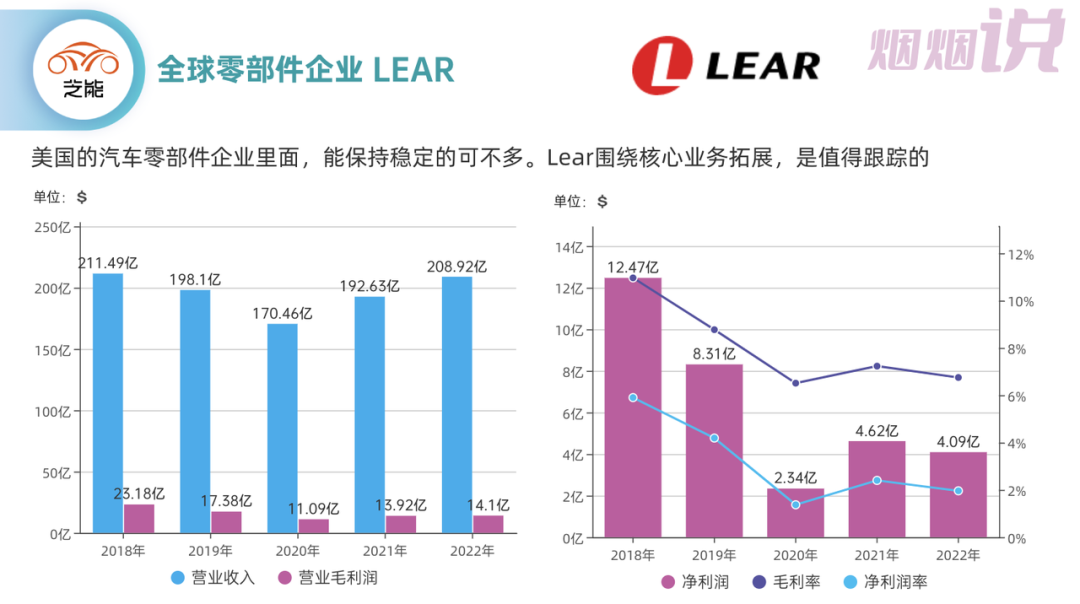

为什么选这家企业呢,一方面这是为数不多一直能稳定发展的美国零部件企业,从座椅业务到电子,还有现在叫E-System面向新能源汽车的板块,Lear通过自己的财务能力和管理能力,一直没停止过折腾。

2022年销售额增长8%至209亿美元,(2021年193亿美元),净利润为4.09亿美元,毛利率在7%,净利润率为2%,传统业务板块确实不怎么赚钱,所以市值也就是85亿美金左右。

Part 1

Lear的核心业务情况

座椅业务的利润率和调整后的利润率分别为销售额的6.4%和6.8%,这在整个公司里面还算是赚钱的业务,主要的特特点由于五大客户主要围绕通用汽车、奔驰、大众、福特和Stellantis来进行,主要的业务在欧洲和北美两大块。

座椅的核心竞争力主要是表面材料设计,热管理和结构设计,在不断打磨高端产品的过程中,Lear是通过收购上游供应商进行垂直整合的模式实现的。

▲图4.座椅的核心竞争力

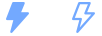

电子系统部门,利润率和调整后的利润率分别为销售额的0.7%和 4.8%,这不太赚钱。一方面的原因是业务比较杂,包含了电子配电、连接器、电子零部件、V2X和电气化部件。感觉就是都做一点,都是整合和收购来的,哪块很强还真说不上来。

目前比较出彩的业务是和高压连接器紧密结合的BDU业务,是给通用的奥特能北美供了不少。

▲图5.Lear的电子部门

Part 2

LEAR的并购历史

Lear本身是围绕收购开始的:1999年23亿美元从联合技术公司收购了UT Automotive汽车配电系统供应商进入汽车电气和电子系统领域,是Lear电子系统部门的基础,并且把UT Automotive的汽车内饰产品转让给International Automotive Components Group。

◎电子:采用购买的方式,不断拓展边界。

实际上Lear也采用合资的方式,来拓展自己的边界。

小结:现在再来跟踪Lear公司的整个发展模式,在美国汽车Tier1供应商里面确实是比较坚挺的,业务成长性是有一块自留地(座椅总是要有的),在电子里面努力拓展了,有一定的效果,但是并不是很赚钱。这其实是普遍的美国汽车零部件供应商的问题。

最前沿的电子设计资讯

最前沿的电子设计资讯