● 动力电池装车量18.0GWh,同比下降18.1%,环比下降44.4%。

● 三元电池装车量6.9GWh,占总装车量38.7%,同比增长3.3%,环比下降44.9%;

● 磷酸铁锂电池装车量11.0GWh,占总装车量61.3%,同比下降27.5%,环比下降44.1%。

在这个大环境里,竞争格局能看到动力电池企业只有龙头企业能继续维持较高的利润,大部分参与者的日子并不好过。

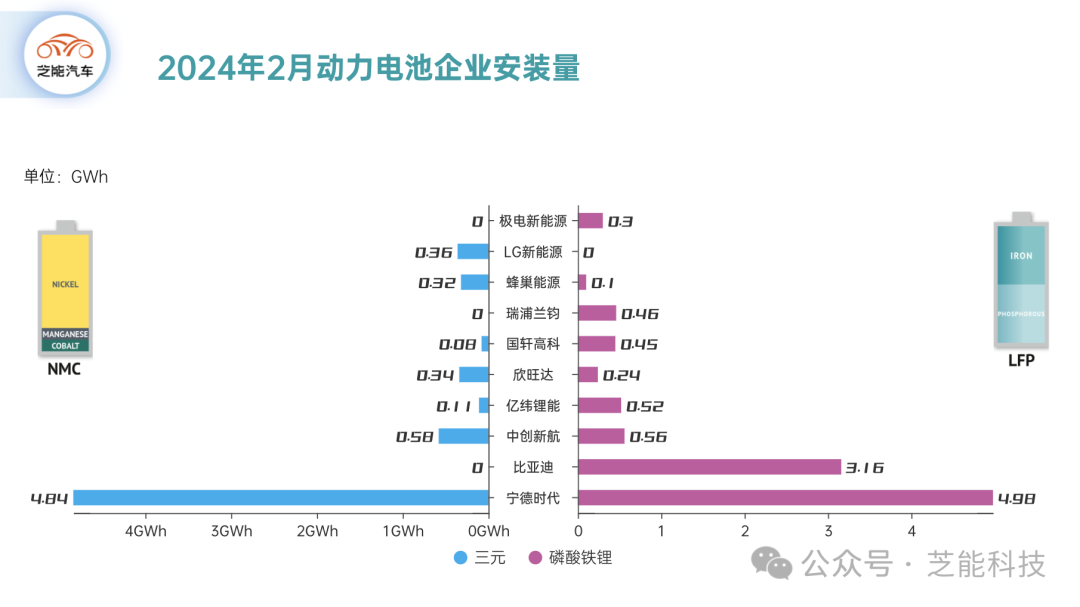

主要的企业安装量是在提高的,如下所示,宁德时代的市占率提高到了55.2%。

● 宁德时代:9.82 GWh

● 比亚迪:3.16 GWh

● 中创新航:1.14 GWh

● 亿纬锂能:0.63 GWh

● 欣旺达:0.58 GWh

● 国轩高科:0.53 GWh

● 瑞浦兰钧:0.46 GWh

● 蜂巢能源:0.42 GWh

● LG新能源:0.36 GWh

● 极电新能源:0.3 GWh

由于三元电池装车量6.9GWh,磷酸铁锂电池装车量11.0GWh,这两目前都处于较低的位置。

● 动力电池累计装车量50.3GWh, 累计同比增长32.0%。

● 三元电池累计装车量19.5Wh,占总装车量38.9%,累计同比增长60.8%;

● 磷酸铁锂电池累计装车量30.7GWh,占总装车量61.1%,累计同比增长18.6%。

从排产的角度来看,3月份的整体情况与1月份相比变化不大。受春节假期影响,2月份工作日较少,因此3月份的产能较2月份有较大增加。目前预计3月份与1月份水平相当,产能恢复不错,但相对于去年第四季度而言,还要持续观察。

自春节后至今,材料企业逐渐增加库存,主要由于过去两三年锂价持续下跌,导致材料企业维持较低的库存水平。去年年底至今,下游厂家基本保持7至10天的周转库存。随着节后的复工复产,下游材料厂开始增加库存。

今年市场预期普遍认为供应会超过需求,因此可能不会出现像去年第二季度那样的大规模补库行为。去年补库行为较为显著,推动了第二季度的价格反弹,而今年可能不会出现类似规模的补库情况。

从目前来看,动力电池的需求是阶段性的,需要根据今年的整体情况来进一步评估。

电池行业走到现在,有很多因素在推动,当然切实的海内外需求是最重要的。

最前沿的电子设计资讯

最前沿的电子设计资讯