德国汽车工业在2024年遭遇了很大的挑战,不管是豪车宝马和奔驰下调了全年业绩预期。

● 梅赛德斯-奔驰主要汽车业务的调整后利润率预期从此前的11%下调至7.5%~8.5%;

● 宝马2024年息税前利润率将在6%~7%,低于此前预测的8%~10%。

● 大众也下调了业绩预期,大众甚至打破了很多的传统观念。

我们将做一个系列,分为几个篇章来探讨这个事实:

● 整车篇1: 业绩下调预期的原因分析;

● 整车篇2: 德国汽车企业的对策和解局之路;

● 零部件篇1: 德国和欧洲零部件企业下调预期;

● 零部件篇2: 德国和欧洲零部件企业的对策。

Part 1

下调预期的各个车企

● 大众

我们首先看一下大众的情况:

◎ 大众预计2024年向客户交付的汽车数量约为900万辆,这比2023年的924万辆有所下降,也低于此前预测的增长3%。

◎ 销售收入约为3200亿欧元,略低于2023年的3223亿欧元,同时也低于早先预测的增长5%。

◎ 营业利润约为180亿欧元,相当于营业销售回报率约为5.6%,而之前的预测为6.5%至7.0%,原因是大众乘用车、商用车和技术零部件品牌的表现未达预期,以及宏观经济环境的恶化。

◎ 金融服务部门预计2024年的营业利润约为32亿欧元,低于早先的40亿欧元预测。

◎ 汽车部门的净现金流预计将达到约20亿欧元,而之前的预测范围是25至45亿欧元,包括35亿欧元的并购活动费用,其中20亿欧元与计划中的Rivian合资企业的相关费用有关。

预计2024年汽车部门的净流动资金将在360亿至370亿欧元之间,比之前的预测区间370亿至390亿欧元有所下调。

● 宝马

宝马集团对 2024 财年的业绩指引进行了如下调整:

◎ 交付量与上一年相比略有下降(此前为略有增加)。

◎ 2024 年息税前利润率在 6% 至 7% 的区间内(此前为 8% 至 10%)。

◎ 资本使用回报率(RoCE)在 11% 至 13% 之间(此前为 15% 至 20%)。

2024 财年汽车部门的自由现金流预计将超过 40 亿欧元。在摩托车部门,包括中国和美国在内的核心市场持续的竞争形势对销量和价格实现产生重大影响。

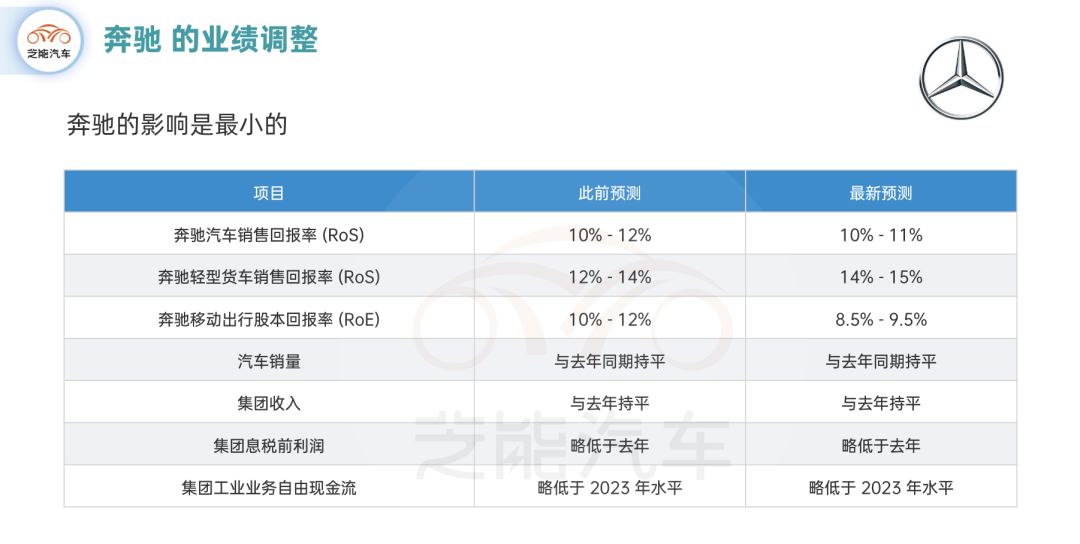

● 奔驰

梅赛德斯-奔驰是德系里第一个调整业绩预期的。

◎ 奔驰销售回报率预计在 10% - 11% 之间,销量与去年同期持平,受新款车型和高端汽车销量增长推动,在中国对市场持谨慎态度,预计 xEV 份额达 19% - 20%。

梅赛德斯 - 奔驰轻型货车将销售回报率预期上调至 14% - 15%,受新平台成本上涨及下半年市场需求减弱影响。

◎ 奔驰业绩指引的收入预计与去年持平,息税前利润略低于去年,自由现金流略低于 2023 年,主要是因为经济形势和汽车市场仍存在不确定性。

Part 2

德国车企业绩下滑核心原因

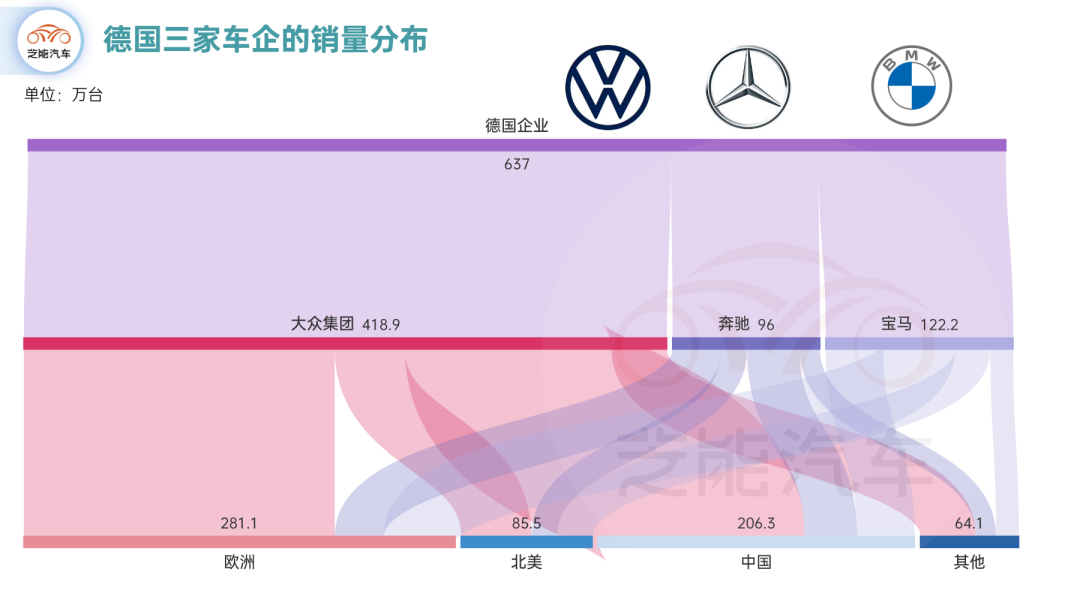

我们分析德国三家整车集团的业绩下滑原因,很重要的一个原因是24年欧洲的需求下降和中国的竞争加剧。

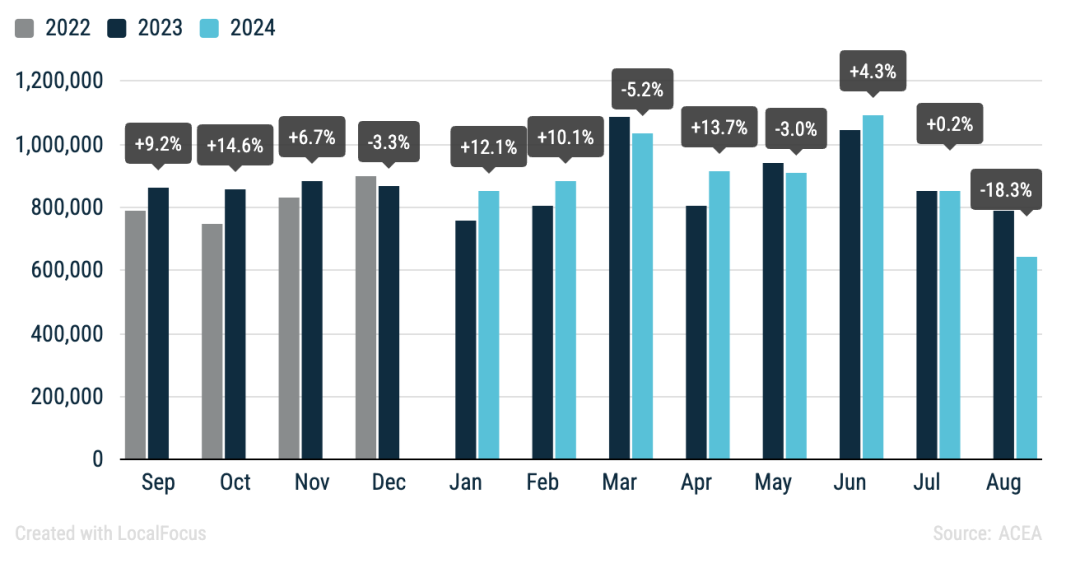

欧洲汽车市场的下滑,我们可以通过ACEA对欧洲1-8月的统计可以发现,欧洲汽车销量从2019年以来就下滑了200万台,这导致三家德国企业欧洲的需求下降。

而三家德国车企在中国的竞争压力变大也是客观存在的问题。如果我们把三个德国车企的销量来看,中国的整体占比大约在30%左右。在欧洲整体的销量受到压制以后,三家德国车企从北美和全球其他车企的销量增量,没办法抵消在中国销量的下降。

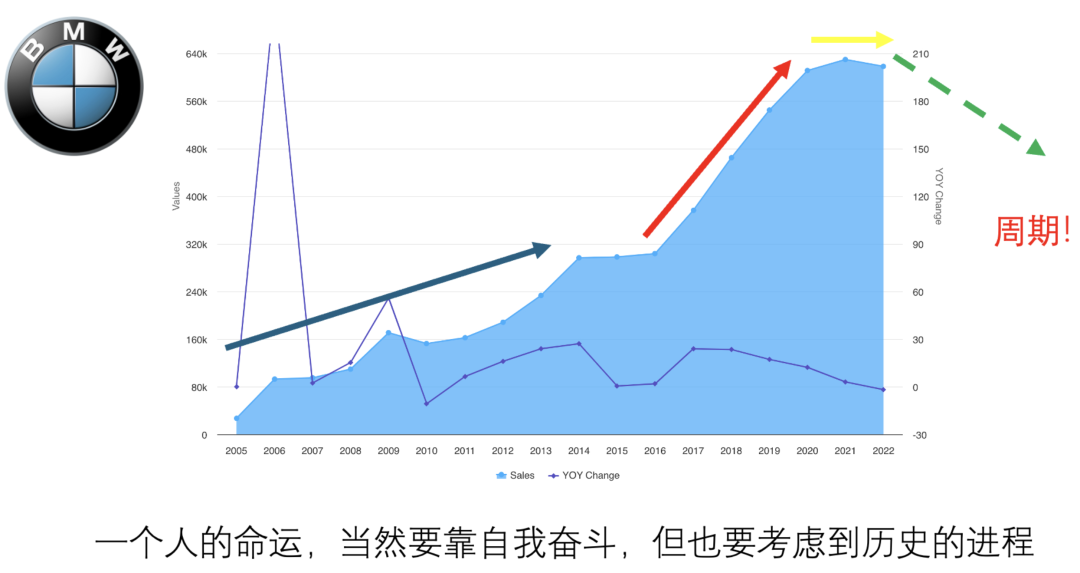

如下图所示,以宝马为例子,在华的销量客观来说就是一个达峰的过程。

在中国,不管是宝马、奔驰和奥迪,都面临一个很大的问题:价格和销量如何平衡?现状就是,车企如果对销量有指标要求,价格以及利润率的压力就很大。这个难题甚至大众和丰田都遇到了。

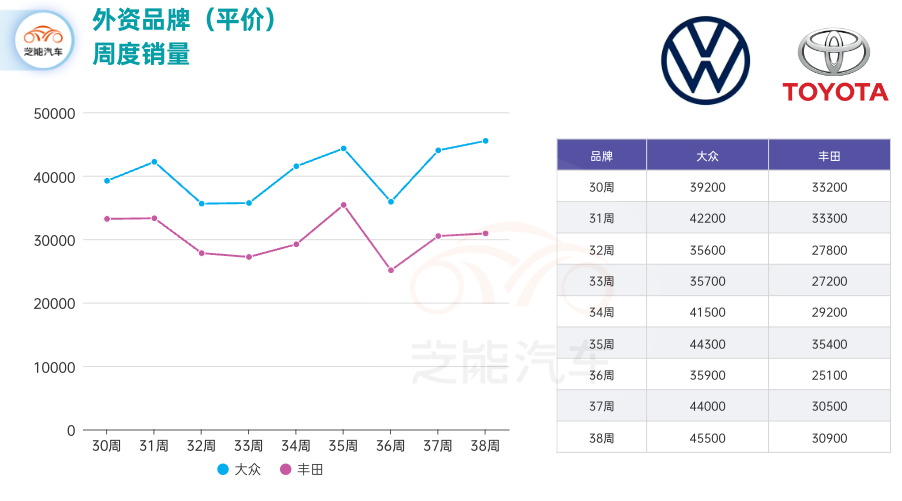

大众和丰田的局面是:目前大众品牌在中国已经降低到了周度4万台的水平,和丰田的情况有一些相似。

我们总结一下,德国三家车企遇到的问题主要是:

● 欧洲需求疲弱:欧洲的产能是超过了需求,而且整个欧洲的汽车工厂的情况都相似,这些工厂还有个潜在问题:结构成本太高了。

● 欧洲车企在北美和其他区域的市场规模有限,还需要拓宽。比如大众就希望通过努力,能在北美建立自己的销量基础,在南美开拓更多的市场,这部分增长可以抵消欧洲市场需求的下降。

● 欧洲车企目前在中国市场面临的竞争压力越来越大,豪华品牌通过降低价格还能保持一定的销量,但是对于大众来说,市场规模被压制在了周度4万台,相当于每个月15万左右。在持续的价格竞争中,合资企业已经没有多少利润了。

小结

德国汽车工业太依赖于中国市场,在中国新能源+智能化的进程中缺乏竞争力是个大问题。

最前沿的电子设计资讯

最前沿的电子设计资讯