10月欧盟针对中国电车关税和电池的贸易政策,成为人们关注的焦点。

TE发布了一篇报告《EU’s Trade Defence Where’s next for EU’s EV and battery trade policy》探讨这些贸易措施对电动车市场的影响,分析欧洲电动车贸易政策的方向,并评估对全球汽车产业的潜在影响。

报告比较长,我们挑一些重要的部分来分享。

Part 1

欧盟电动车进口关税

实施前后状况

● 欧盟电动车进口现状

自2020年以来,受欧盟减少汽车二氧化碳排放目标的推动,欧盟的电动车市场一直在增长。2022年,纯电动车(BEV)的销量增长了28%,2023年增长了37%,预计2024年将以较低的速度增长。

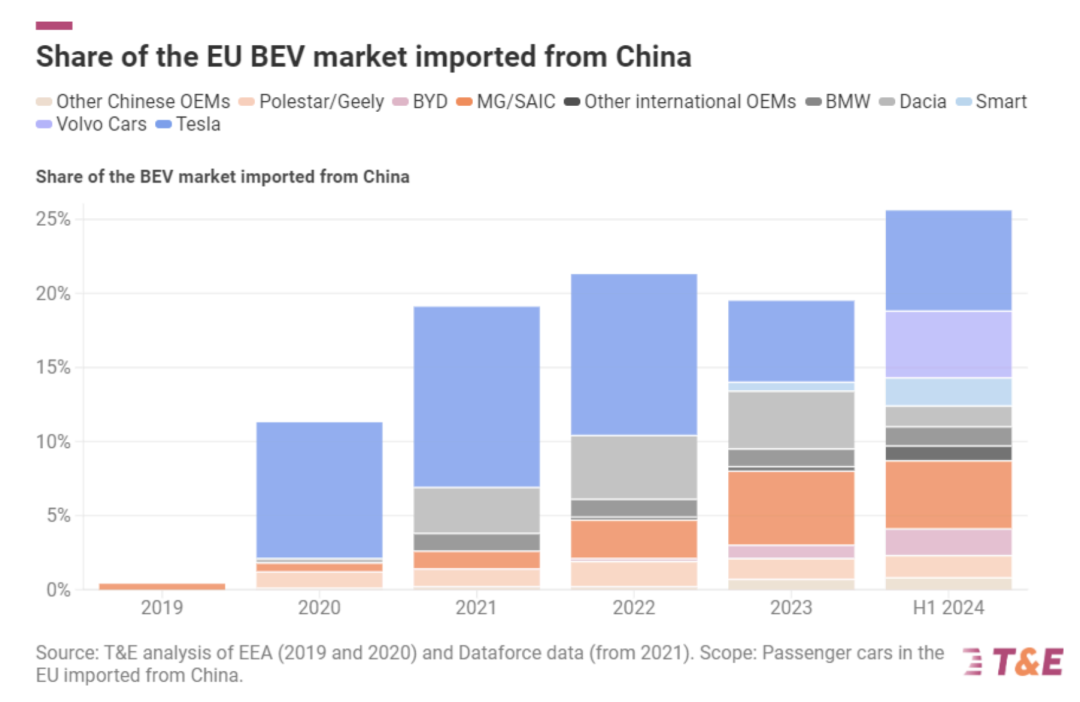

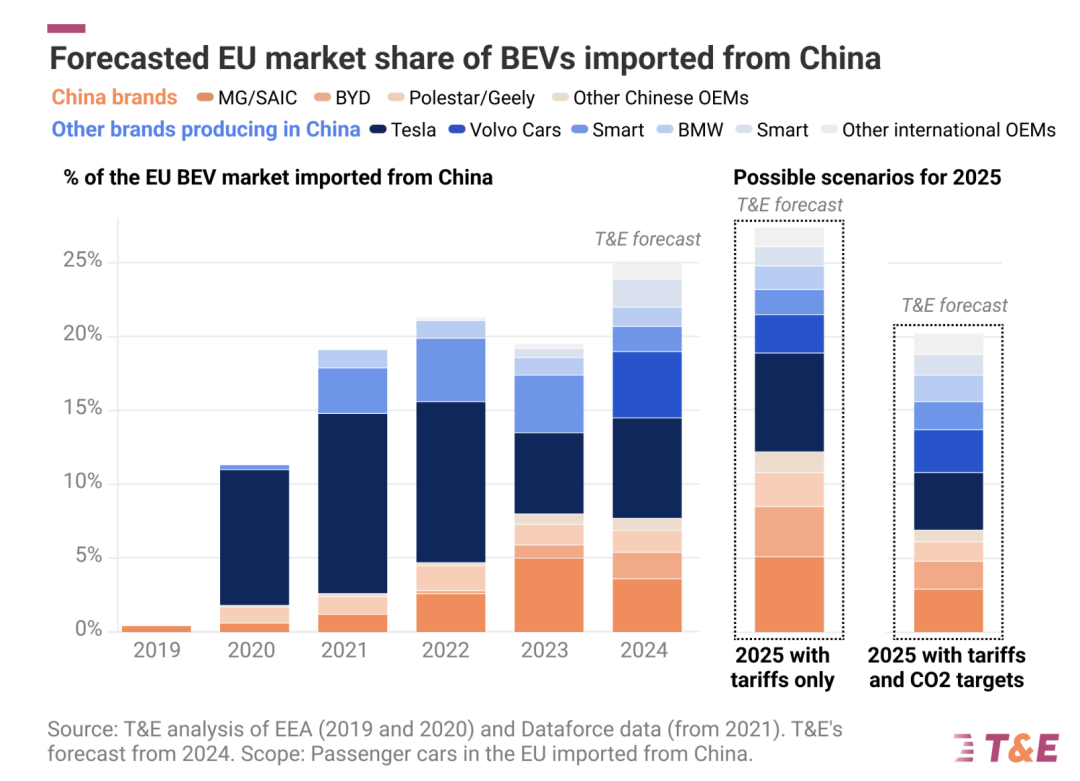

中国生产的电动车在欧盟市场的份额持续上升。2023年,欧盟电动车销量中有19.5%是进口的,其中大约29万辆来自中国。

特斯拉、达契亚·春天以及中国品牌如名爵、比亚迪、吉利等在欧洲表现出色。

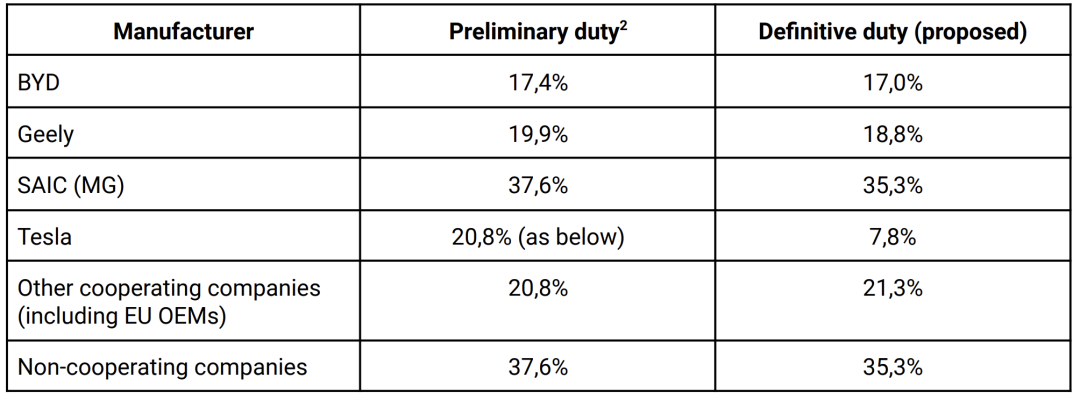

● 关税实施的影响

关税还没正式施加,影响就有了。

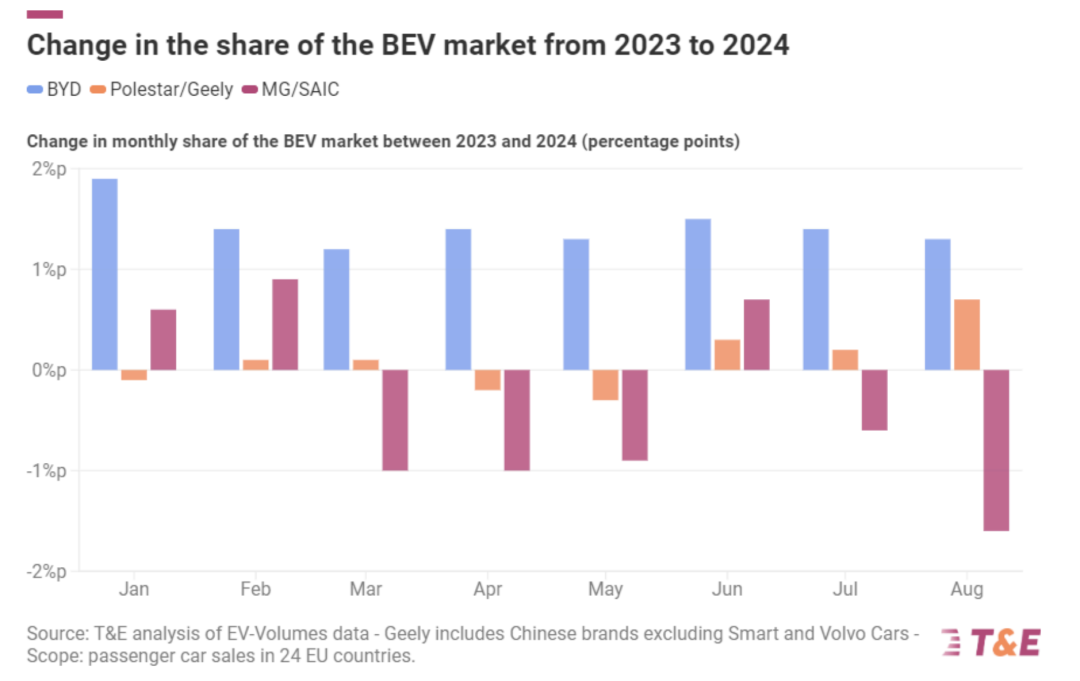

◎ 名爵的市场份额从2023年8月的4.1%下降到了2024年8月的2.4%,下降了41%;

◎ 比亚迪的进口继续增加,市场份额从2023年8月的1.6%增长到2024年8月的2.9%,增长了81%。

◎ 吉利的影响介于两者之间,市场份额从2023年8月的1.3%增长到2024年8月的2%,增长了58%。

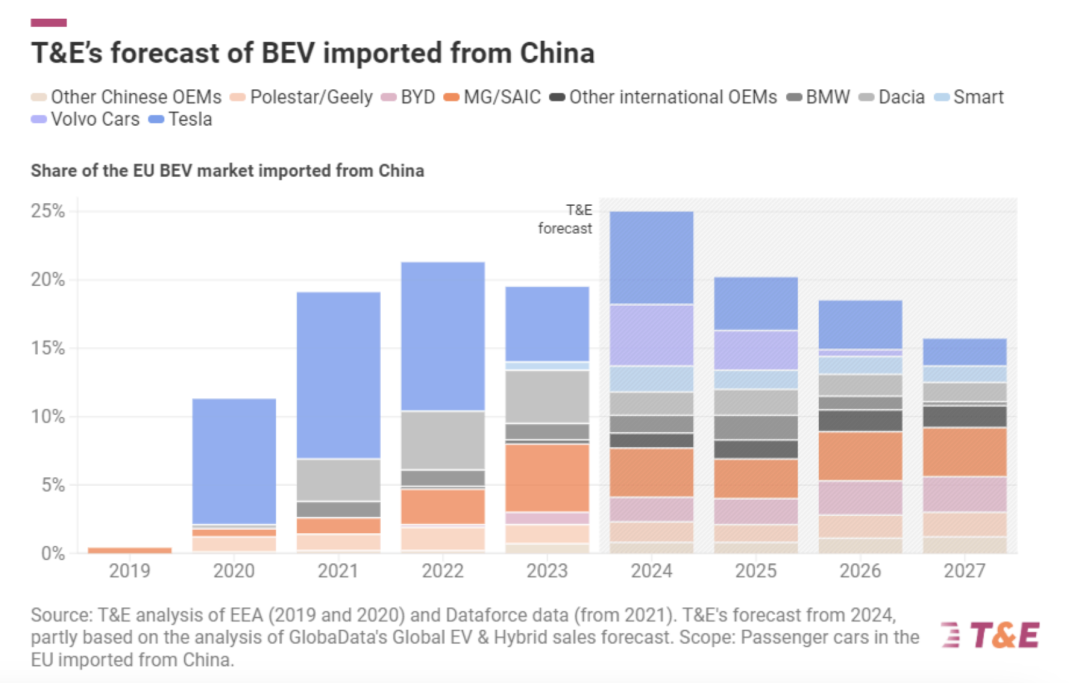

根据GlobalData的预测,未来几年内,由于关税和本地化策略,来自中国的电动车进口可能会有所放缓。

◎ 在短期内,欧洲汽车制造商为了实现2025年的目标,可能会导致中国品牌在欧盟BEV市场的份额从8%略微减少到7%。

◎ 中期内,像上汽集团这样的公司可能会保持现有的市场份额,但可能会损失一些利润。

◎ 而比亚迪的进口预计会继续增长,但随着它在欧洲开始生产车辆,增长速度会放慢。其他中国品牌也会以更慢的速度增长。

预计到2027年,中国产电动车在欧盟的总份额将从2024年的25%降到大约16%。

◎ 如果欧洲汽车制造商能够实现2025年的CO₂目标,那么BEV的销量预计会在2025年增长到欧盟汽车市场的24%,

◎ 如果2025年的CO₂目标被推迟,那么BEV市场可能会停滞在14%的市场份额。

这种情况下,中国电动车可能会占据更大份额,预计将达到27%左右。

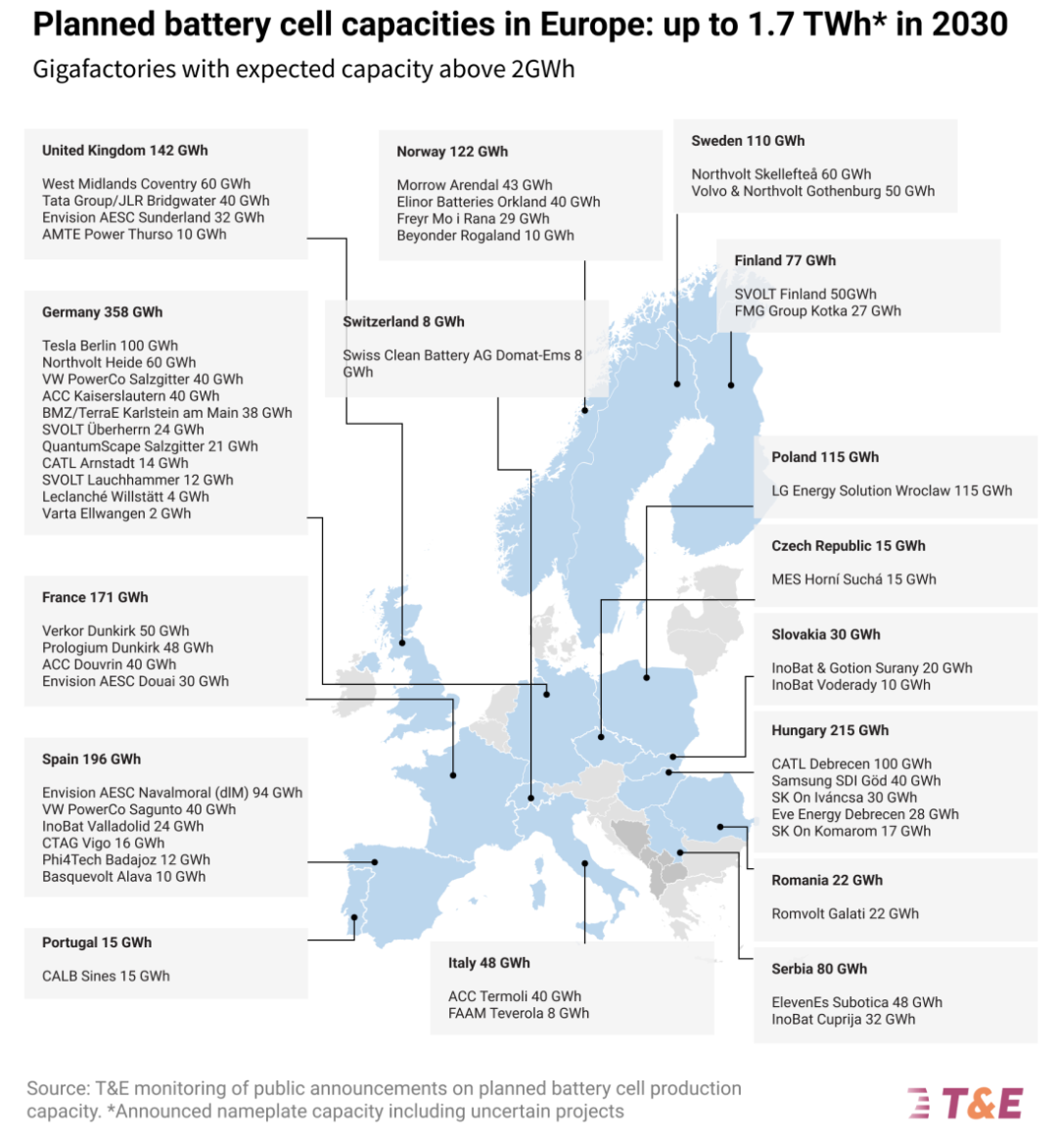

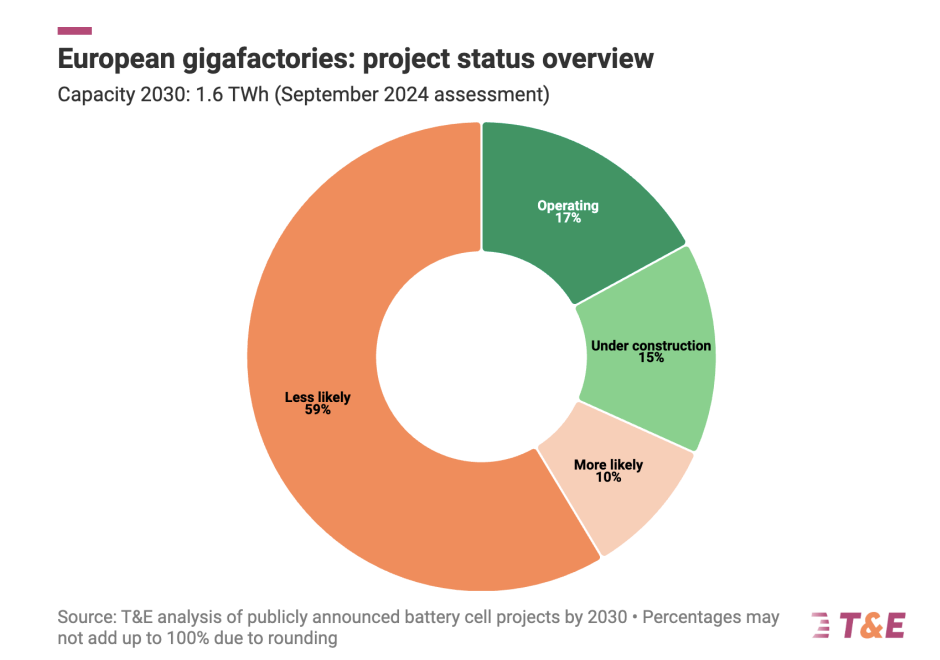

欧洲宣布了许多电池超级工厂计划,但这些计划最近遇到了困难。

全球电池市场存在过剩的产能,导致低价电池供应充足。这使得西方汽车制造商更倾向于购买便宜的电池,而不是支持新的欧洲供应。

欧盟缺乏对电池制造的大规模投资支持,且电池进口关税相对较低,这使得在欧洲扩大本地电池制造缺乏吸引力。

● 不应放弃本地化努力的原因

欧洲企业在电池制造方面正在取得进展,欧盟已投入了大量资金。长期依赖廉价进口产品存在风险。支持本地制造虽有成本,但能带来稳定性和长期的价格稳定性。

随着本地供应的扩大,成本将下降。欧洲在某些领域如匈牙利的电池成本控制、西班牙和瑞典的可再生能源利用等方面,也显示出与中国的竞争潜力。

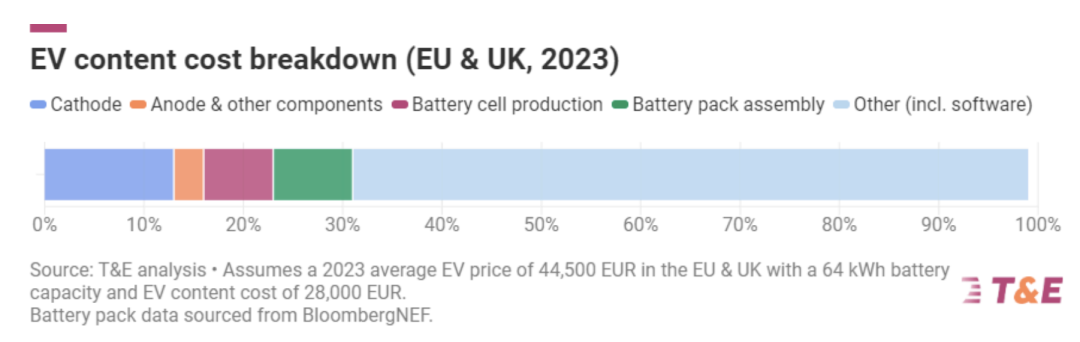

欧洲应致力于发展电池制造和组装的专业知识,这占据了电动车价值的很大一部分。欧洲的目标是获得电动车价值链的三分之一,以在电池和阴极制造方面获取专业知识和部分生产能力。

Part 2

结论与建议

电车关税的结果显示,关税减缓了某些中国品牌的进口增长,但并未阻止中国车企的崛起。

提高电动车关税是有意义的,特别是结合2025-2035年的CO₂目标,以确保本地生产的电动车能到达消费者手中。

对于欧洲来说,加速生产小型经济实惠的欧盟制造电动车,并通过维持CO₂标准增加激励措施。

● 创建一个吸引本地电池和部件制造的强大框架,包括反补贴调查和引入电池碳足迹阈值。

● 明确中欧合资企业中的专业知识和知识产权共享条件,以确保电池单元和阴极在本地制造。

欧盟的电动车和电池贸易政策将对全球汽车产业产生影响。

● 中国车企可能会通过本地化生产或开拓其他市场来应对,

● 而欧洲制造商则需提升电动车竞争力,并有机会在本地电池制造方面取得进展。

● 其他国家和地区也可能根据欧盟政策调整自身的贸易政策,从而影响全球汽车产业的竞争格局。

小结

欧盟的电动车和电池贸易政策仍在不断变化和调整中,欧盟需在确保本地产业发展与满足消费者需求之间找到平衡,并与其他国家和地区合作,推动电动车和电池技术的发展,实现可持续的交通未来。

最前沿的电子设计资讯

最前沿的电子设计资讯