2024年第三季度,保时捷在复杂的市场环境中展现了其韧性与灵活性,全球经济的不确定性、地缘政治的紧张局势,以及汽车行业的电动化转型趋势,均对保时捷的业务造成了显著影响。

2024年前三季度:

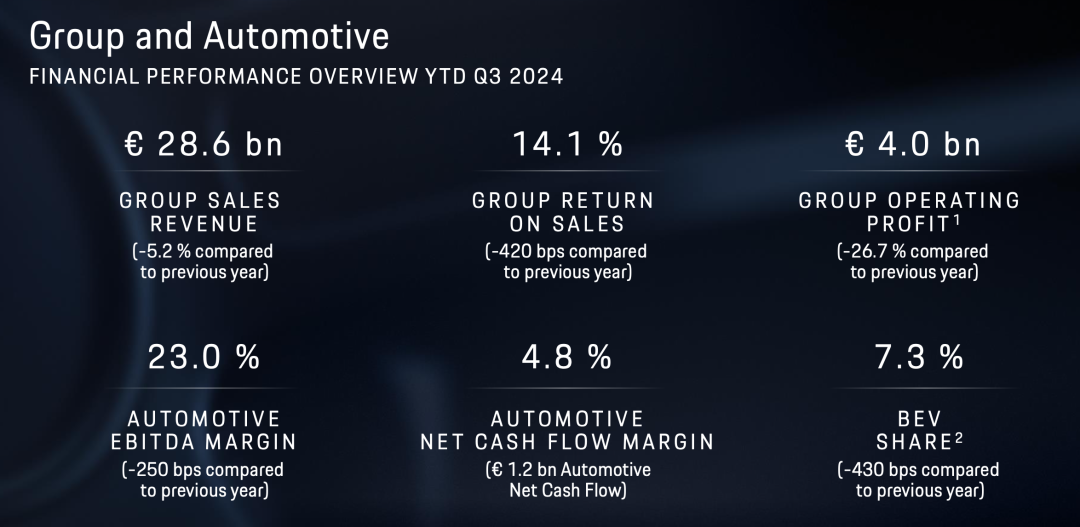

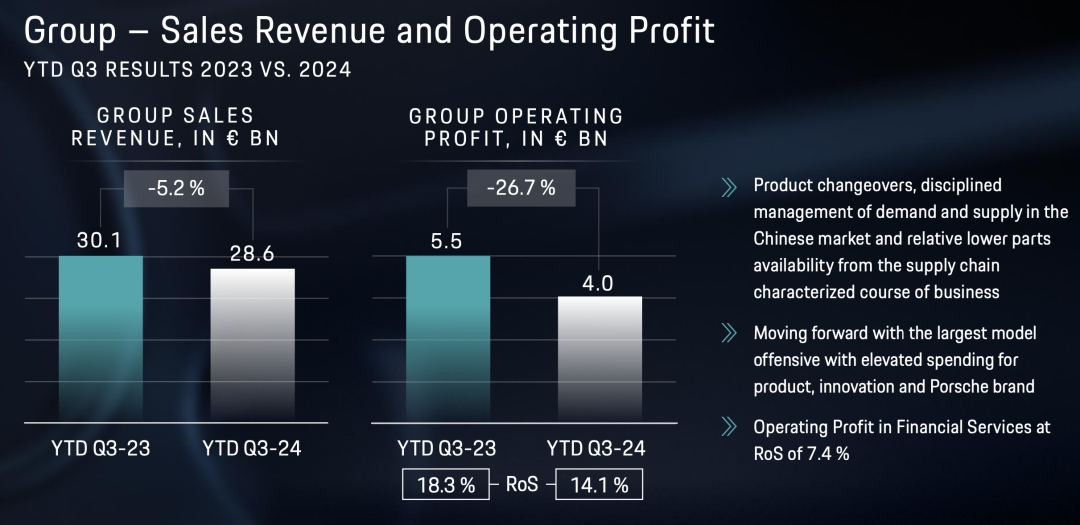

● 保时捷集团的销售收入为286亿欧元,同比下降5.2%;

● 集团销售回报率为14.1%,较去年同期下降420个基点;

● 集团运营利润为40亿欧元,同比下降26.7%。

芝能点评:保时捷在24年的挑战很大,现在也是根据各个市场的需求来调整自己的策略,以自身品牌为主的策略也需要结合市场竞争的变化重新考虑。

Part 1

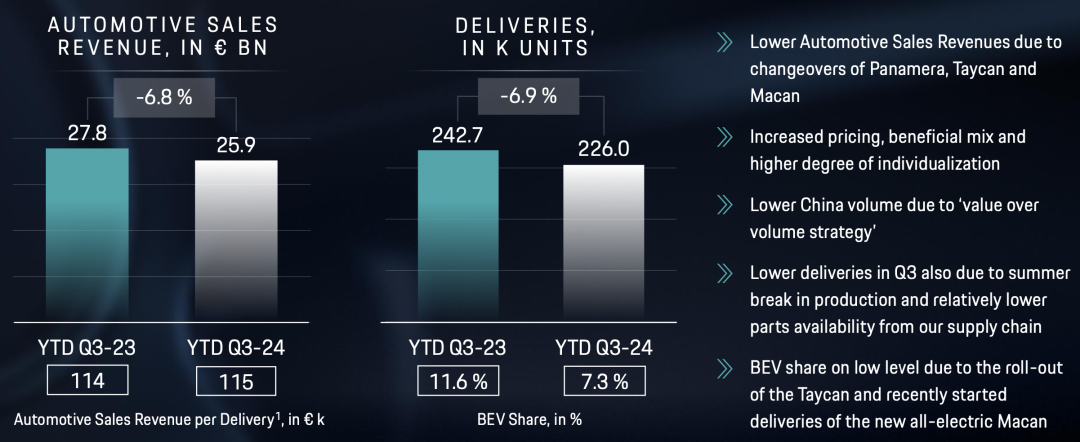

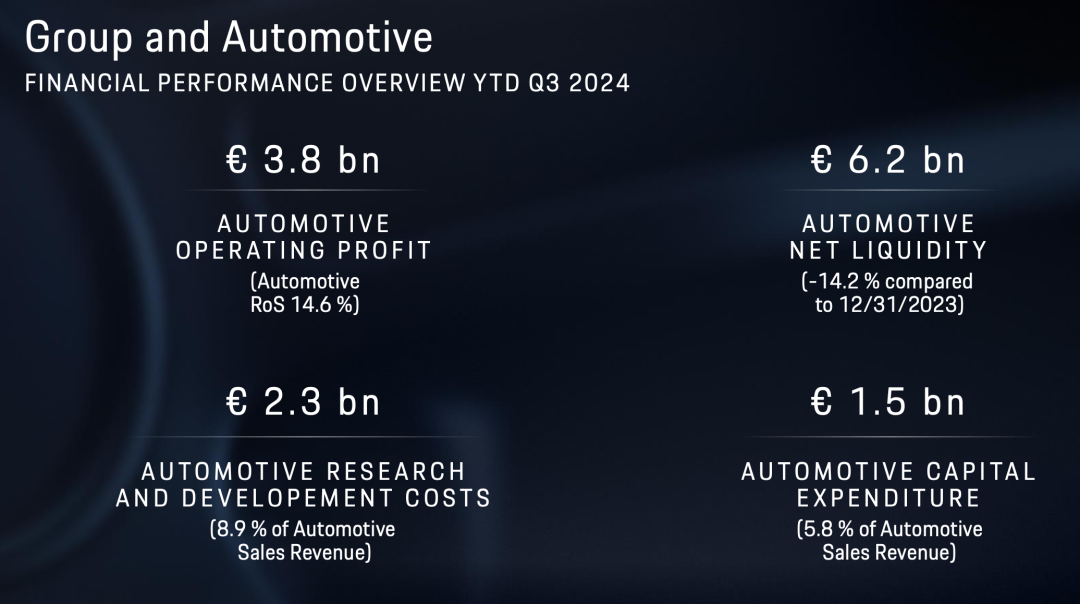

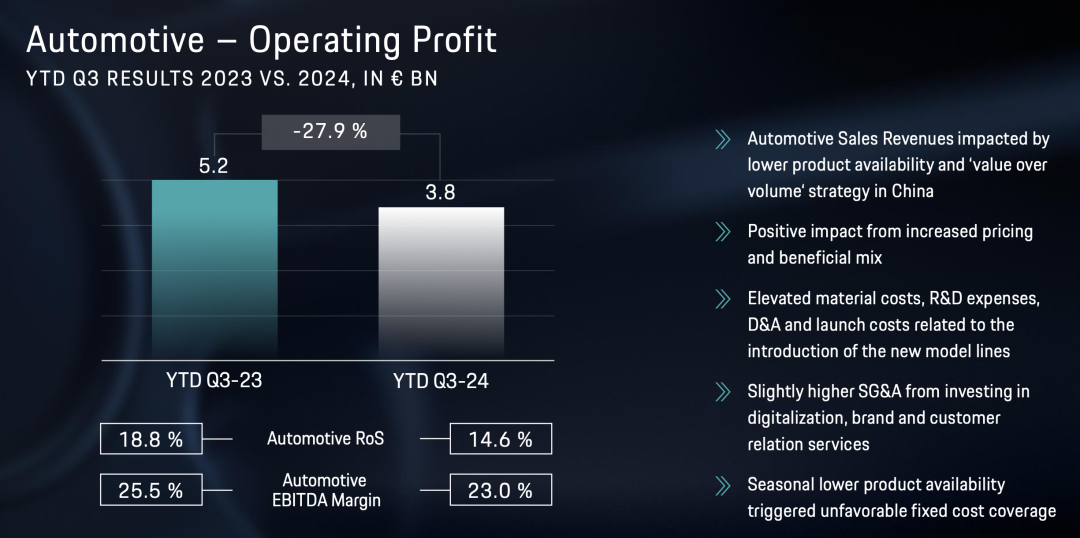

● 保时捷汽车业务销售收入为259亿欧元,同比下降6.8%;

● 汽车交付量为22.6万台,同比下降6.9%;

● 汽车业务EBITDA利润率为23.0%,较去年同期下降250个基点,成本上升和销量下降对利润率产生了负面影响。

● 汽车业务净现金流为12亿欧元,净现金流利润率为4.8%,较去年同期下降430个基点,主要原因是运营利润下降和库存增加。

● 保时捷车型交付情况

Macan的影响是挺大的,Taycan的交付量完全不行。

表现好的:

◎ Cayenne:交付量达到77,686辆,同比增长21%,在各销售区域表现强劲;

◎ 911:交付量为39744辆,同比增长2%,这块没有对手;

◎ 718:交付量为18,048辆,同比增长10%,作为标志性跑车,需求持续强劲。

表现不好的:

◎ Macan:交付量为55,000辆,同比下降20%,正处于换代和爬坡阶段。

◎ Panamera:交付量为21,506辆,同比下降20%,处于换代阶段。

◎ Taycan(崩盘):交付量为14042辆,同比下降50%,新电动Macan的交付对其有一定影响。

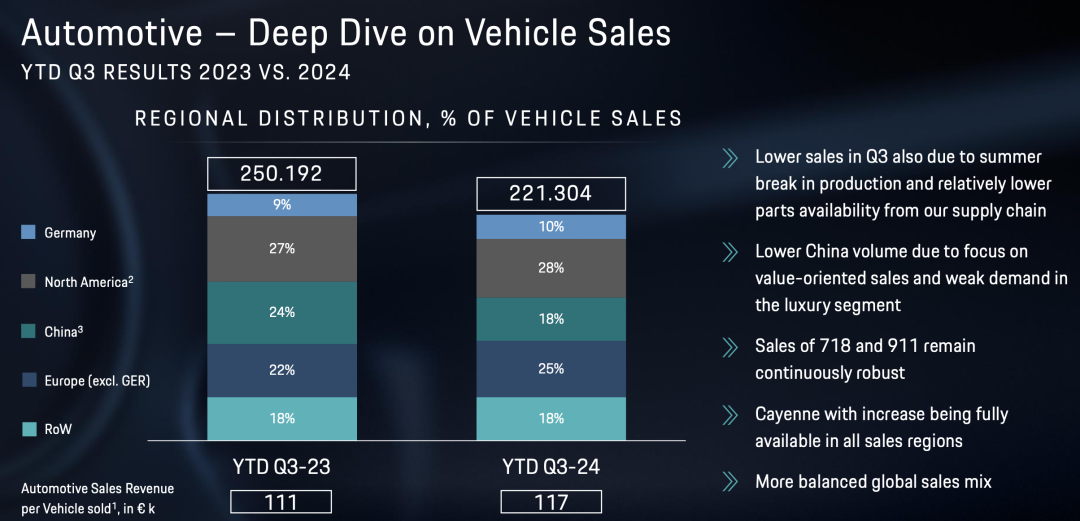

● 保时捷区域销售分布

中国市场的影响特别大,从占比24%一下子跌落到18%。

◎ 中国市场:交付量占比18%(含香港),由于实施“价值优于销量”战略,销量有所下降,但销售结构保持平衡。

◎ 欧洲市场(不含德国):交付量占比25%,市场表现稳定。

◎ 德国市场:交付量占比10%,生产夏季休假和零部件供应问题对销量产生了一定影响。

◎ 北美市场(不含墨西哥):交付量占比28%,市场需求相对稳定。

◎ 其他地区(RoW):交付量占比18%,销售结构保持平衡。

2024 年前三季度保时捷汽车业务运营利润同比下降 27.9%,主要原因包括中国市场产品供应和策略影响、成本上升、研发与推广投入增加、管理费用提高以及季节性产品供应问题导致固定成本覆盖不佳,不过定价提升和产品组合优化带来了积极影响。

从整体来看,平均销售价格有所提高,从产品定价策略的调整和高端车型的销售表现,围绕品牌,保时捷的高端车型和个性化配置的需求增加,有助于提升整体销售利润率。

汽车业务研发成本为23.12亿欧元,占汽车销售收入的8.9%,较去年同期增加,显示公司对创新和产品开发的重视。公司继续投资于电动化、数字化和可持续发展技术,以应对未来的市场竞争。

供应链零部件供应相对较低,影响了生产和交付,公司正在努力改善供应链弹性,与供应商保持密切合作,以确保原材料供应和成本控制。

Part 2

市场策略与展望

保时捷将继续推进产品更新换代计划,如Cayenne的成功换代,提升了产品竞争力,坚持三种动力系统(高效内燃机、混合动力和纯电动)的战略,纯电动车型(BEV)份额目前较低,但公司持续投入研发和生产。

保时捷副首席执行官兼首席财务官卢茨・梅施克透露了公司全新的驱动战略,此前保时捷已放弃到 2030 年实现 80% 电动汽车销量的目标,改为到 2030 年 80% 的电动汽车可交付,主要根据市场的需求做现实的考量。

保时捷正在研究最初计划为全电动的车型未来采用混合动力或内燃机的可能性,目前处于概念决策阶段,且保时捷将在更长时间内坚持使用内燃机。

全球向电动汽车的转型速度比预期缓慢,市场需求的结构性转变使得保时捷不得不重新审视其产品规划,保时捷在中国市场面临需求变化,需要根据实际情况灵活调整战略,以确保公司的市场份额和盈利能力。

● 中国市场调整:根据中国市场需求的变化,调整销售策略,注重价值导向销售,以应对市场挑战。

● 全球市场布局:保持全球市场销售结构的平衡,加强在新兴市场的拓展。

从长期来看:

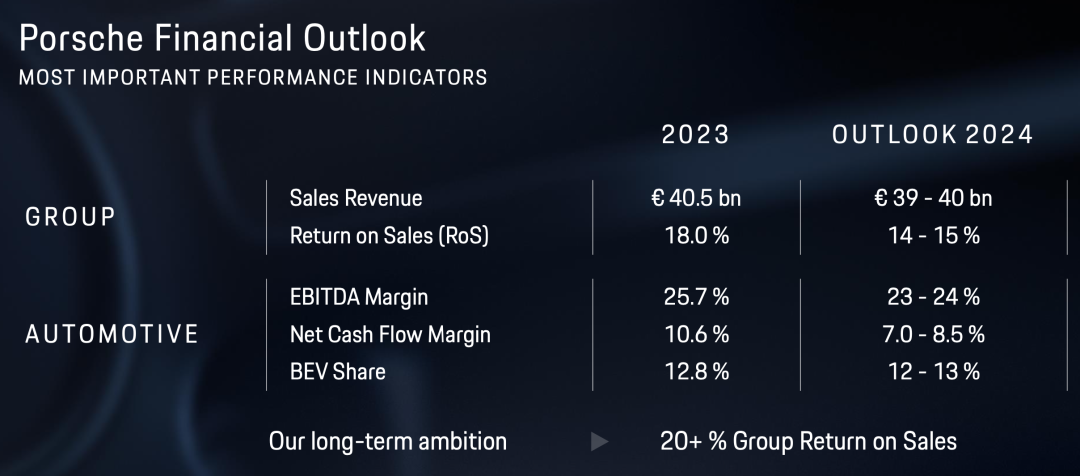

◎ 预计全年销售收入在390 - 400亿欧元之间,运营层面面临挑战但仍保持相对稳定的预期。

◎ 销售回报率(RoS)预计在14 - 15%之间,

◎ EBITDA利润率预计在23 - 24%之间,

公司将通过成本控制和产品结构优化来实现这些目标。

◎ 净现金流利润率预计在7.0 - 8.5%之间,公司将加强现金流管理,确保资金流动性。

小结

最前沿的电子设计资讯

最前沿的电子设计资讯