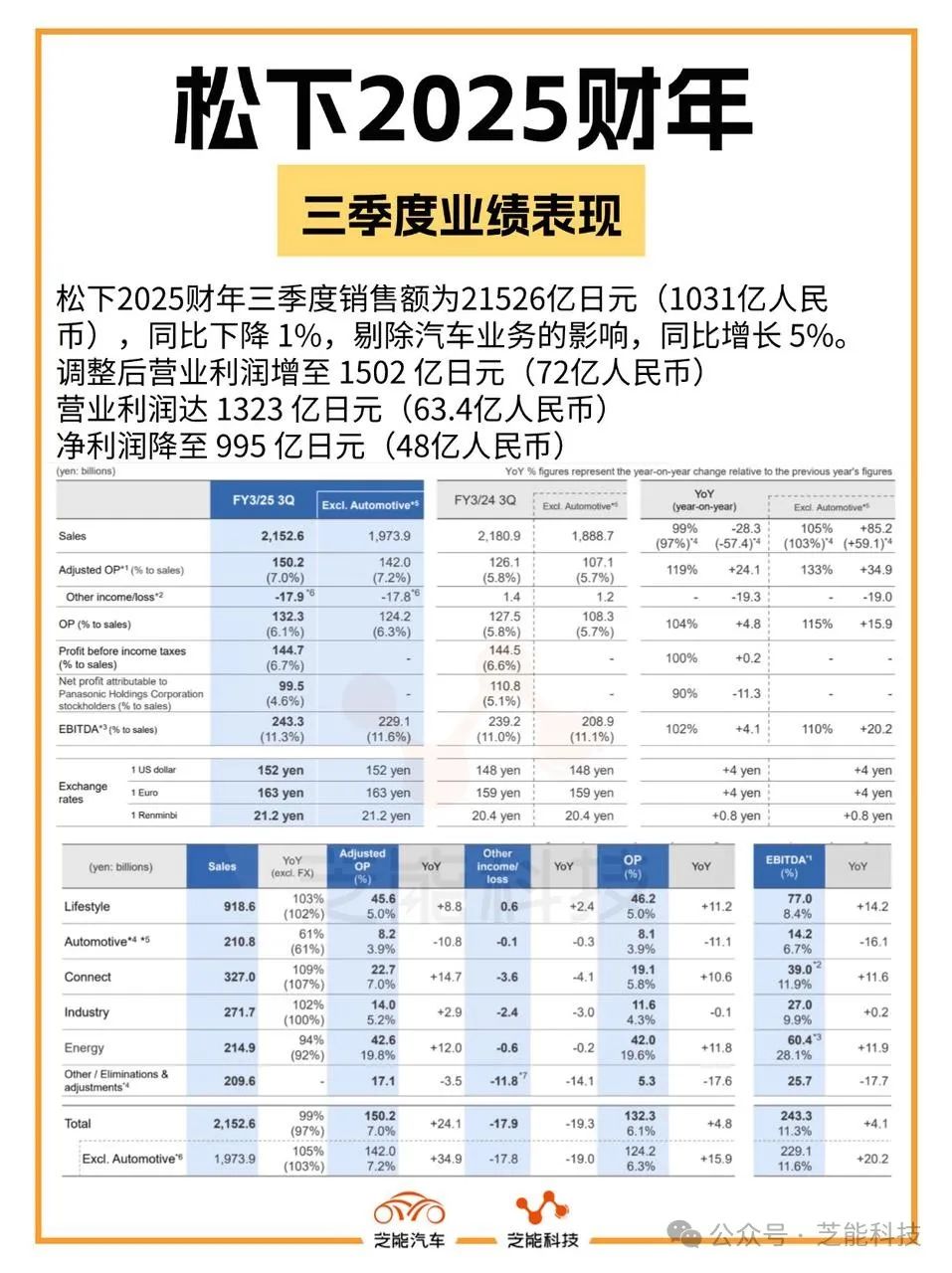

松下控股发布2025财年第三季度财报,三季度:

● 松下销售额为21526亿日元,同比下降1%。但剔除汽车业务的影响,销售额同比增长5%。

● 调整后营业利润达1502亿日元,

● 净利润降至995亿日元。

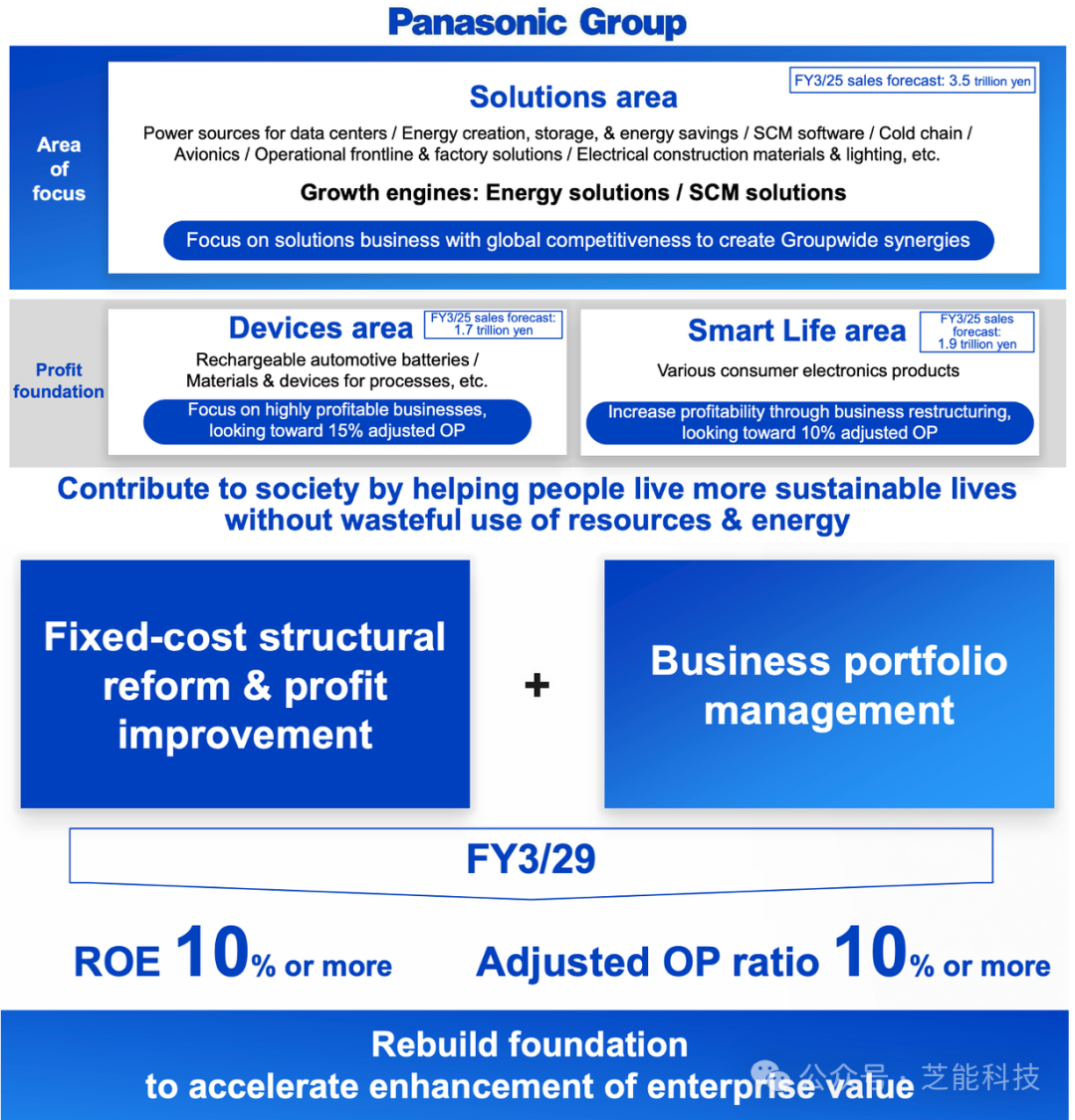

在汽车业务剥离、生成式AI驱动新兴业务增长的双重作用下,其核心业务板块展现出强劲的盈利韧性,松下通过剥离低效资产、聚焦高附加值领域,正在重塑竞争力框架。

松下计划在2026财年进行重大管理改革,集中解决结构性和根本性问题,以促进长远发展。

公司将审视并调整增长乏力、回报率低的业务,如工业设备、厨房电器和电视等,通过精简或重组不具战略契合度的业务来优化资源配置。

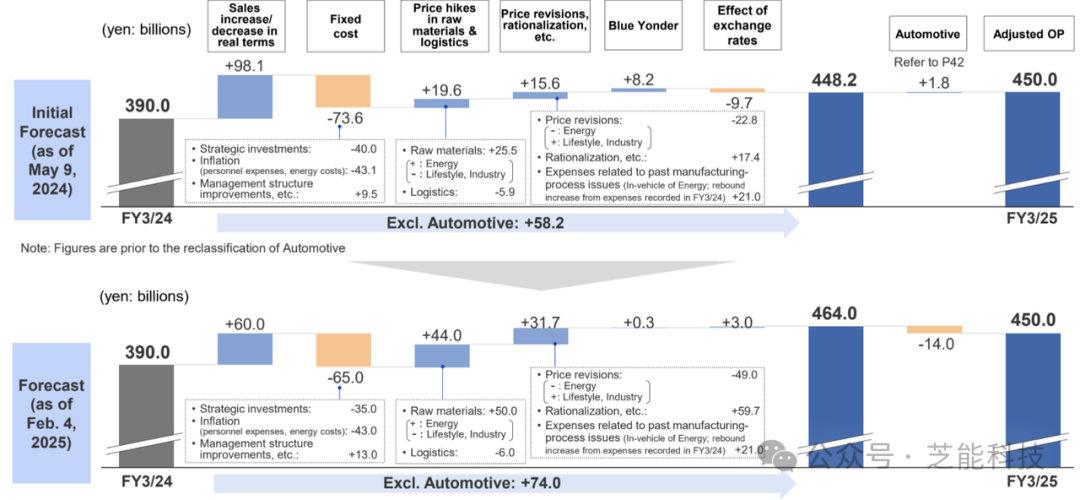

财务表现与2025财年预测

● 2025财年第三季度

◎ 松下销售额为21526亿日元,同比下降1%,剔除汽车业务的影响,销售额同比增长5%。

◎ 调整后营业利润达1502亿日元,净利润降至995亿日元。

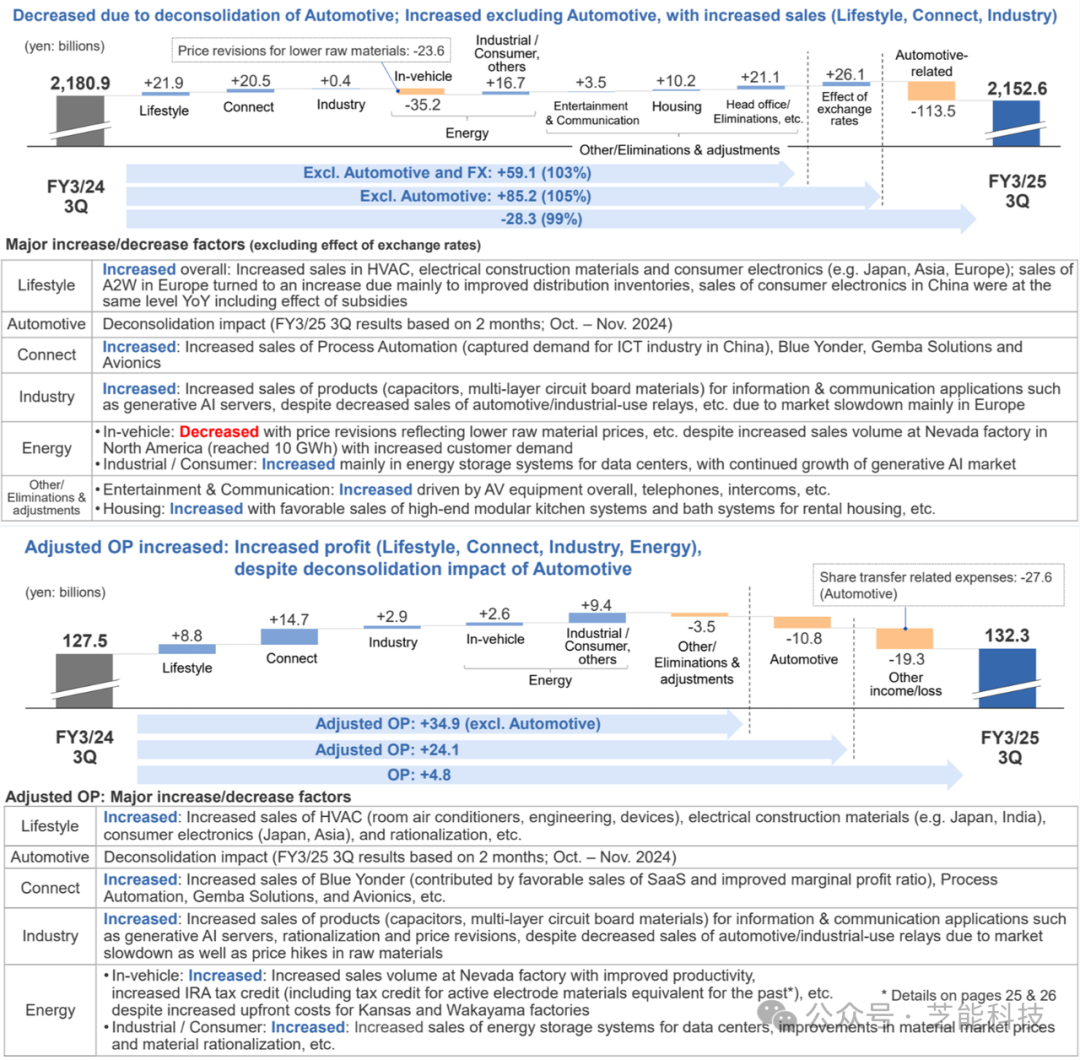

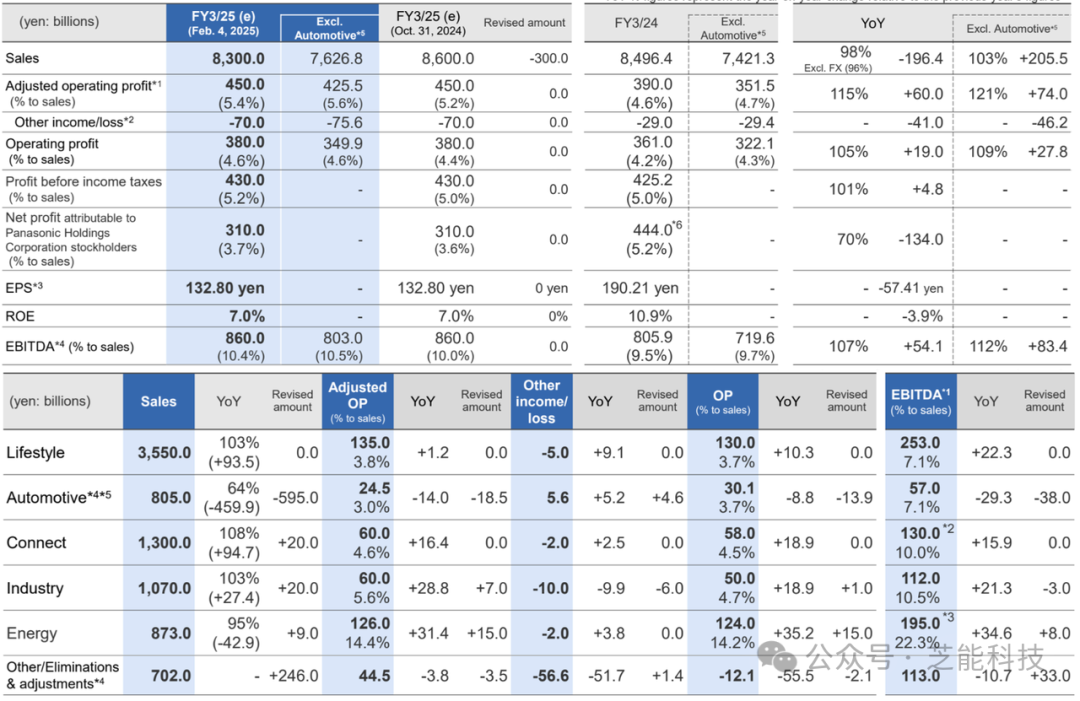

汽车业务的剥离影响了销售额,但松下仍维持全年利润预测不变,仅对销售额预测下调3000亿日元,在调整业务结构的同时,仍具备稳定盈利的能力。

● 业务板块表现分化

◎ 生活方式业务:销售额同比增长3%,HVAC、电气建筑材料及消费电子业务表现良好,推动调整后营业利润增长88亿日元至456亿日元。

◎ 连接业务:销售额同比增长9%,得益于自动化业务在中国市场的拓展及Blue Yonder SaaS业务的增长,营业利润提升至227亿日元。

◎ 工业业务:受益于AI服务器相关产品需求增长,销售额同比微增2%,但利润增长明显,达到140亿日元。

◎ 能源业务:业务销售额为 2149 亿日元,同比下降 6%,

车载业务因原材料价格下降导致产品价格调整,销售额有所下降,但北美内华达工厂因客户需求增加,销售量达到 10GWh;工业 / 消费业务则受益于数据中心储能系统的持续增长。

调整后营业利润为 426 亿日元,同比增长 120 亿日元,利润增长得益于内华达工厂生产力提升、IRA 税收抵免增加以及数据中心储能系统销售增长 。

松下公司维持其全年利润预测不变,对内部成本控制措施及业务结构优化具有坚定的信心。

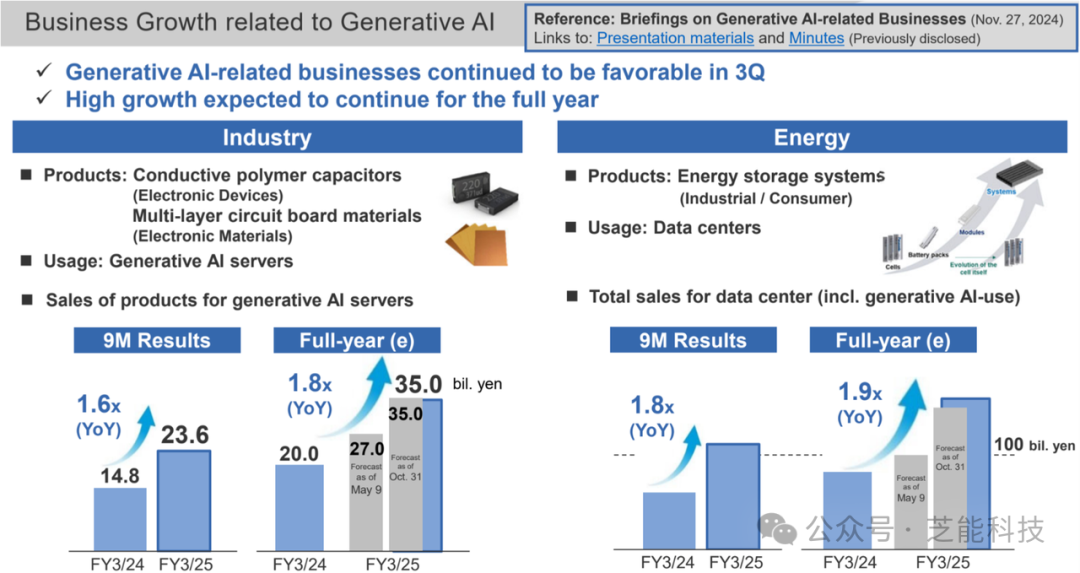

增长战略聚焦于几个关键领域,生成式 AI 相关业务在第三季度持续向好,预计全年将保持高增长态势。

◎ 在工业业务中,用于生成式 AI 服务器的导电聚合物电容器和多层电路板材料等产品销售额大幅增长;

◎ 能源业务里,数据中心储能系统需求随着生成式 AI 市场的发展而增加,在新兴技术领域的布局逐渐取得成效,生成式 AI 相关业务成为重要的增长驱动力。

通过拓展HVAC(供暖、通风与空调)及电气建筑材料市场,尤其是提高高能效产品的销售份额,进一步巩固市场地位。

Blue Yonder的SaaS(软件即服务)业务也将加速扩张,推动软件和解决方案业务的盈利提升,还将增强公司在全球市场的竞争力。

● 松下预计 2025 财年

◎ 销售额将达到 8.3 万亿日元(约合3977亿人民币);

◎ 运营利润预计将增长 5%,达到 3800 亿日元(约合182亿人民币);

◎ 而净利润则预计下降 30%,为 3100 亿日元(约合148.5亿人民币)。

松下的改革与成效评估

松下面临着显著的市场挑战,包括电动汽车(EV)市场增长放缓、欧洲HVAC(供暖、通风与空调)业务竞争加剧以及供应链管理(SCM)软件领域的激烈竞争。

松下积极推进内部改革,通过业务结构调整、成本优化及资源重组来增强其市场竞争力。公司意识到,只有通过优化现有资源和聚焦于高利润领域,才能在日益激烈的市场竞争中保持领先地位。

● 松下实施了一系列战略举措。

◎ 在业务结构优化方面,决定剥离汽车系统业务,集中资源发展新能源、电气建筑材料和数字化解决方案等核心盈利领域,并强化如Blue Yonder SaaS业务和AI服务器相关电子元件等高毛利业务。

通过提升自动化水平及优化全球供应链,松下不仅提高了生产效率,还降低了原材料波动带来的成本压力。

◎ 在新能源领域加强了与北美数据中心及储能市场的合作,并通过HVAC和电气建筑材料的高端产品布局提升了在欧洲及亚洲市场的竞争力。

短期来看,这些改革措施已经初见成效,特别是在生活方式业务、连接业务及工业业务的盈利能力提升上表现尤为突出。

松下仍需面对EV市场放缓对车载电池业务的影响,以及在欧洲HVAC市场和SCM软件市场上持续存在的挑战,需要进一步降低成本、优化产品结构并加大市场推广力度以维持其竞争力。

最前沿的电子设计资讯

最前沿的电子设计资讯